Wenn Sie in ein Unternehmen investieren, das eine Reputationskrise erleidet, kann dies Ihr Vermögen ernsthaft schädigen. Nach Untersuchungen des ReputationUP Studies Centre riskieren Unternehmen 22 % ihres Umsatzes, wenn potenzielle Kunden nur einen einzigen negativen Link auf der ersten Seite der Suchergebnisse oder in den sozialen Medien finden.

Ihr Kapital ist in Gefahr

Eines der großen Tabus bei modernen Investitionen ist es, in der Debatte um ethische Geschäftspraktiken auf die falsche Seite zu geraten. Einen angemessenen Kurs durch die potenziellen Herausforderungen zu steuern, bereitet den Unternehmen großes Kopfzerbrechen, und für Anleger war es noch nie so wichtig wie heute, die nächste Stolperfalle im Voraus zu erkennen.

In diesem Beitrag wird aufgezeigt, was passiert, wenn Unternehmen einen Fehler machen, und wie Sie dieses Risiko mindern können. Oder, wenn Sie eine aggressivere Strategie verfolgen, eine Aktie leerverkaufen und einen Gewinn verbuchen, wenn der Rufschaden zu einem Aktienkurseinbruch führt. Wenn es um die unethischsten Unternehmen geht, sind die folgenden Themen zu beachten.

Table of contents

WIE KÖNNEN UNTERNEHMEN SO VIEL FALSCH MACHEN?

Ein deutlicher Stimmungswandel bei den Anlegern hat dazu geführt, dass ethische Belange bei den Entscheidungsprozessen von Privatanlegern und institutionellen Fondsmanagern eine größere Rolle spielen. Das hat dazu geführt, dass eine Welle von Barmitteln in hoch angesehene und vertrauenswürdige Aktien geflossen ist, deren Aktienkurse dann die ihrer Vergleichsgruppe überholt haben.

Der Stimmungsumschwung am Markt bedeutet auch, dass sich die Anleger aus den Unternehmen zurückziehen werden, wenn sie die aktuellen Erwartungen nicht erfüllen.

Der schwer zu beherrschende Teil dieses Risikos besteht darin, dass zwei Katalysatoren erforderlich sind, damit sich eine solche Situation entwickelt.

Der erste Punkt ist, dass ein Unternehmen, in das Sie investiert haben, eine schlechte Entscheidung trifft, und der zweite Punkt ist, dass es gerade Sie zu diesem Zeitpunkt erwischt. Im schlimmsten Fall trägt eine Vertuschung als dritter Faktor dazu bei.

Schwer zu berechnen sind auch die Auswirkungen auf die Bewertung eines Unternehmens. Zu den Variablen, die dabei eine Rolle spielen, gehört das Vertrauen der Anleger in die Fähigkeit des Managementteams, die Situation zu ändern, oder die Frage, ob systemische Fehler die Ursache für die Probleme sind.

Es gibt viele Fallstricke für Unternehmen, die es zu vermeiden gilt, etwa Umweltprobleme, Arbeitnehmerrechte, Verbrauchervertrauen, soziale Medien, Datenverluste oder Corporate Governance.

Die nachstehenden Unternehmen sind in der unglücklichen Lage, Fallbeispiele dafür zu sein, wie die Auswirkungen von Reputationsschäden ihren Aktienkurs erheblich beeinträchtigen können.

ELECTRONIC ARTS (EA)

Das US-amerikanische Videospielunternehmen Electronic Arts (NASDAQ: EA) wurde von einer langen Liste von Skandalen heimgesucht. Erschwerend kommt hinzu, dass der Gamingsektor ein leidenschaftlicher Sektor ist und die Kunden schnell mit Lob oder Tadel reagieren. Sie tun dies auch lautstark, oft auf Social-Media-Plattformen, was dazu führen kann, dass die Kritik immer lauter wird.

Das macht überzogene Versprechungen für ein neues Produkt zu einem riskanten Unterfangen, welches das Vertrauen der Verbraucher zerstört, und genau das hat EA 2018/19 getan.

Am 6. Februar 2019 stürzte der Aktienwert von EA um 13,3 % ab, was hauptsächlich auf den überzogenen Hype um das mit Spannung erwartete Spiel Battlefield V zurückzuführen war. Das Spiel wurde mit gemischten Gefühlen aufgenommen und verkaufte sich eine Million Mal weniger als die angestrebten 7,3 Millionen Exemplare.

Die jüngsten Herausforderungen, mit denen EA konfrontiert ist, drehen sich um die Marketingpolitik des Unternehmens, die Kritiker als reines Glücksspiel bezeichnen. Mehr noch, sie richten sich an Jugendliche auf dem Teil der EA-Plattform, der keine elterliche Aufsicht erforderte.

Einige Jugendliche investierten Hunderte Euro, Pfund und Dollar in das Ultimate-Team-Programm, das ihnen vorgaukelte, sie würden Karten von Starspielern erhalten, doch stattdessen erhielten sie immer nur Abos.

Die schlechte Presse ist für die Aktionäre von Electronic Arts besonders beunruhigend. Nach der geplanten Übernahme der konkurrierenden Spieleplattform Activision Blizzard durch Microsoft im Jahr 2022 wurde die EA-Aktie mit einem Aufschlag gehandelt.

Dies war den Gerüchten zu verdanken, dass Amazon versucht sein könnte, einen ähnlichen Schritt zu unternehmen und Electronic Arts zu übernehmen. Dieser Aufschlag und die aktuelle Bewertung könnten leicht gefährdet werden, wenn EA einen weiteren Imageschaden erleidet, was einen Deal mit Amazon unwahrscheinlicher macht.

Alternative zu EA: Roblox (RBLX)

Die Einfachheit der Spieleplattform Roblox steht im Gegensatz zu dem Eindruck, dass EA hinterhältige Taktiken anwendet, um junge Nutzer auszubeuten. Roblox wurde während der Pandemie zu einem beliebten digitalen Zeitvertreib für junge Nutzer. Der anschließende Rückgang des Datenverkehrs nach der Aufhebung der Coronaauflagen führte dazu, dass die RBLX Aktie von ihrem Höchststand bis zum Tiefpunkt um 80 % fiel.

In der Bewertung von Roblox scheinen die schlechten Nachrichten bereits eingepreist zu sein, und im Oktober 2022 veröffentlichte Berichte deuten darauf hin, dass sich die Aussichten des Unternehmens verbessern könnten. Im September 2022 stiegen die Buchungen von Roblox im Vergleich zum Vorjahr um 11 % bis 15 %, und die Zahl der täglich aktiven Nutzer (DAUs) stieg um 23 % auf 57,8 Millionen.

Ein weiteres Anzeichen dafür, dass sich die Dynamik nach oben verlagern könnte, ist die Tatsache, dass die Gesamtzahl der Nutzungsstunden um 16 % auf 4 Mrd. gestiegen ist. Roblox steht vor Herausforderungen, aber im Gegensatz zu EA geht es dabei nicht um schlechte Publicity im Zusammenhang mit jahrelangen zweifelhaften Geschäftspraktiken.

BP (BP)

Eine Liste unethischer Unternehmen wäre nicht vollständig ohne die Erwähnung eines kohlenstoffemittierenden Öl- und Gasunternehmens. Während sich die Weltwirtschaft auf umweltfreundlichere Energien umstellt, arbeiten die kohlenstoffverursachenden Unternehmen nach wie vor nach dem Prinzip „business as usual“.

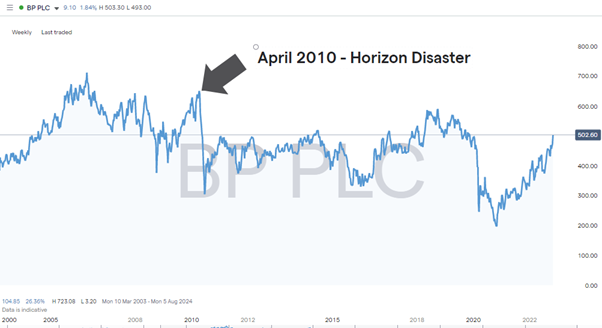

Es gibt nach wie vor Möglichkeiten, vom Kauf von Aktien von Ölfirmen zu profitieren, aber leider ist BP ein Synonym für eine der größten Umweltkatastrophen aller Zeiten.

Am 20. April 2010 explodierte die BP-Ölbohrinsel Deepwater Horizon, die im Golf von Mexiko betrieben wurde, und sank. Bei der Katastrophe kamen 11 Arbeiter ums Leben, und es handelte sich um die größte Ölpest in der Geschichte der Ölförderung auf See. Der Kurs der BP-Aktie hat sich innerhalb von nur 90 Tagen mehr als halbiert und hat sich nie wieder richtig erholt

Als ob das nicht schon schlimm genug wäre, legten die politischen Folgen das Unternehmen fast lahm. Die Gesamtkosten der Aufräumarbeiten wurden auf mindestens 65 Mrd. USD geschätzt. Einnahmen, die andernfalls an die Aktionäre hätten zurückfließen können. Obwohl das Unternehmen das Problem mit tiefen Taschen angegangen war, erlitt es in der Wahrnehmung der Branche und der Bevölkerung einen erheblichen Imageschaden.

Auch ohne die Deepwater-Katastrophe ist das Unternehmen ein kapitalintensiver Gigant in einer schrumpfenden Branche. Die Ölpreise sind notorisch volatil, und trotz eines Anstiegs des Rohölpreises in den Jahren 2021-22 ist der Aktienkurs von BP aufgrund von Altlasten in der Mitte seiner langfristigen Spanne geblieben.

Alternative zu BP: The Good Energy Group PLC (GOOD)

Die enorme Marktkapitalisierung von BP in Höhe von 101 Mrd. USD bedeutet, dass das Unternehmen über das nötige Kapital verfügt, um in grüne Technologieprojekte zu investieren. Die kleinere Good Energy Group mit einer Marktkapitalisierung von 41,8 Mio. USD ist jedoch ein reines Unternehmen für erneuerbare Energien, das den Stimmungswandel der Anleger aufgreift.

Good Energy Group ist ein Stromversorger, der zu 100 % aus erneuerbaren Energien besteht und innovative Energiedienstleistungen anbietet. Das Unternehmen ist nach wie vor weitgehend schuldenfrei und verfügte Ende August 2022 über einen hohen Bestand an liquiden Mitteln in Höhe von 22,2 Mio. GBP.

Im Halbjahresbericht 2022 stellte das Unternehmen fest, dass es seine Kapitalallokation in Richtung Wachstum und Investitionen verlagert hat, und es wurde berichtet, dass die Einnahmen um 57,4 % höher waren als in den vorangegangenen sechs Monaten.

Ihr Kapital ist in Gefahr

IMPERIAL BRANDS (IMBBY)

Die rückläufige Kursentwicklung von Imperial Brands seit 2016 zeigt deutlich, dass große Investoren ein sinkendes Schiff verlassen. Für Long-Only-Anleger gibt es Möglichkeiten, die Aufwärtsbewegungen zu handeln.

Ein Online-Broker wie IG, eToro oder Plus 500, der Leerverkäufe in CFDs anbietet, ist jedoch die bessere Wahl, um den zugrunde liegenden Abwärtstrend zu erkennen.

Die Fundamentalanalyse von Imperial Brands kann die gesundheitlichen Bedenken im Zusammenhang mit dem Rauchen und dem Marktrückgang nicht ausräumen. Infolgedessen ist der Kurs der IMBBY-Aktie von 40,68 £ im Juni 2016 auf 21,20 £ im November 2022 gefallen.

Wie weit der Kursverfall gehen wird, kann man nur vermuten, aber die harte Wahrheit ist, dass es kaum überraschende Nachrichten geben wird, die den Aktienkurs nach oben treiben könnten.

Imperial wurde als eines der unethischsten Unternehmen auf dem Markt identifiziert. Es ist auch ein Beispiel dafür, was mit Ihrem Kapital passieren kann, wenn Sie sich nicht an die aktuellen Anlagetrends halten.

Alternativen zu Imperial Brands: Dividendenstarke Aktien

Bei Tabak gibt es keine gleichwertigen Alternativen, die die Probleme mit dem Kernprodukt umgehen. Aber wenn man die Anziehungskraft der Aktie entschlüsselt, ergeben sich für Anleger Möglichkeiten, einen geeigneten Ersatz zu finden.

Ein großer Prozentsatz der Imperial Brands-Aktionäre kauft die Aktie, weil das Unternehmen in der Vergangenheit eine hohe Dividende gezahlt hat. Dieser Einkommensstrom basiert darauf, dass die Produkte, die IB verkauft, mit beständigen Einkommensströmen verbunden sind.

Imperial Brands ist nicht das einzige Unternehmen in dieser Situation, und viele andere Unternehmen betreiben weit weniger toxische Marken. Aegon, Pearson, Annaly Capital Management und United Microelectronics Corp. bieten alle einen alternativen Weg in hochverzinsliche Aktien.

Wenn Sie sich gegen das Risiko einzelner Aktien absichern wollen, ist die Investition in ein fondsähnliches Produkt eine weitere Option. Diese Auswahl der leistungsstärksten Dividenden-ETFs ist ein guter Ausgangspunkt, da sie Fonds auflistet, die den Ansatz von Imperial Brands nachahmen und Einkommen gegenüber Wachstum priorisieren.

NESTLÉ (NESN)

Ein Lebensmittelhersteller mit Sitz in der Schweiz ist vielleicht kein offensichtlicher Kandidat für eine Erfolgsbilanz unethischer Geschäftspraktiken. Dennoch hat Nestlé eine lange Geschichte, in der das Unternehmen immer wieder auf die falsche Seite von Aktionsgruppen gerät.

Mit einer Marktkapitalisierung von über 300 Milliarden Dollar könnte sich das Unternehmen besser vor Reputationsrisiken schützen.

Nestlé ist seit Jahrzehnten Ziel eines Boykotts, weil das Unternehmen die Verwendung seiner Babymilch in einigen der international am wenigsten entwickelten Länder gefördert hat.

Die aggressive Politik, neuen Müttern etwas, aber nicht genug Babymilchpulver zur Verfügung zu stellen, wurde als Marketingtrick kritisiert und soll zu unnötigem Tod und Leiden von Säuglingen in aller Welt geführt haben.

Es wurde behauptet, das Säuglingsnahrungsprodukt sei fast so gut wie die Muttermilch: eine höchst unethische Politik aus mehreren Gründen. Sie führte dazu, dass Mütter oft eine kostenlose und überlegene natürliche Methode verschmähten, die die Säuglingssterblichkeit verringert hätte.

Diese Politik wurde als Verstoß gegen internationale Vermarktungsnormen kritisiert, und die Website babymilkaction.org führt immer noch Kampagnen gegen den Schweizer Nahrungsmittelhersteller.

Ein weiterer ethischer Makel für Nestlé ergibt sich aus seiner Position als weltweit größter Hersteller von abgefülltem Wasser. Dabei werden nicht nur unnötige Mengen an Einwegplastik verwendet, sondern der Vorstandsvorsitzende des Unternehmens, Peter Brabeck-Letmathe, erntete auch heftige Kritik, als er sagte, der Zugang zu Wasser sei kein grundlegendes Menschenrecht.

Nestlé ist nicht der einzige Konzern, der die umstrittene Zutat Palmöl in seinen Lebensmitteln verwendet, aber zusammen mit den anderen Problemen, mit denen er bereits konfrontiert ist, gibt es für den Schweizer Riesen nur wenig Spielraum.

Das schlechte Management, das dazu führte, dass das Unternehmen in eine Reihe von Fallen tappte, hat einen unauslöschlichen Eindruck auf den Ruf des Unternehmens hinterlassen.

Da institutionelle Anleger ethischen Bedenken mehr Gewicht beimessen, deuten die Altlasten des Unternehmens auf eine geringere Nachfrage nach Nestlé Aktien hin.

Alternative zu Nestlé: Danone(BP)

Danone (BN) ist im gleichen Sektor wie Nestlé tätig und wird in seinem Heimatland Frankreich aufrichtig geschätzt. Als das Unternehmen 2005 einem feindlichen Übernahmeangebot des US-Giganten PepsiCo ausgesetzt war, schritt die französische Regierung ein, um das Geschäft zu verhindern.

Danone wurde bekanntlich auf die Liste der Schlüsselindustrien“ gesetzt, die eigentlich Versorgungsunternehmen und Waffenhersteller, aber keine Joghurtproduzenten umfassen sollte.

Darin spiegelt sich der protektionistische Ansatz der französischen Regierung wider, aber auch die Unterstützung, die das Unternehmen für seinen sozial bewussten Ansatz bei der Geschäftstätigkeit erhält.

Danones Einkommensströme sind weniger anfällig für Pannen und Verbraucherboykotte als die von Nestlé. Gelegentlich tauchen Gerüchte über ein weiteres Übernahmeangebot für das Unternehmen auf, um den Aktienkurs in die Höhe zu treiben.

Ihr Kapital ist in Gefahr

SMITH & WESSON BRANDS (SWBI)

Waffenhersteller sind seit Langem eine Investitionsmöglichkeit, die viele gerne ablehnen, da der Sektor eine ethische Gratwanderung darstellt. Die Kernprodukte von Smith & Wesson sind für den Einsatz in militärischen Konflikten, bei der Strafverfolgung, in der Freizeit und zum persönlichen Schutz konzipiert, gelangen aber unweigerlich auch in die Hände der falschen Leute.

Hinzu kommt das Problem, dass der internationale Waffenhandel eine undurchsichtige Welt voller Korruptions- und Bestechungsvorwürfe ist. Wenn Sie die politische Aufrüstung in Ihrer Nähe suchen, brauchen Sie nur einen Blick auf die Stärke der US-Lobbygruppen zu werfen.

Im Jahr 2020 sorgten COVID-Ängste und öffentliche Unruhen für einen sprunghaften Anstieg der Nachfrage nach Handfeuerwaffen und damit auch des SWBI-Aktienkurses.

Der anschließende Kurssturz von 39,6 $ auf 11,2 $ ließ die Anleger von Smith & Wesson mit der Frage zurück, welche positiven Katalysatoren den Wert der Aktie möglicherweise wieder steigen lassen könnten.

Alternativen zu Smith & Wesson Brands: American Outdoor Brands (AOUT)

American Outdoor Brands, Inc. (NASDAQ: AOUT) ist ein Anbieter von Outdoor-Produkten und Zubehör. Das Unternehmen befindet sich in einer ausgezeichneten Position, um die Nachfrage von Schießsportbegeisterten und anderen Outdoor-Aktivitäten zu bedienen.

Mit seiner soliden Position auf dem US-amerikanischen und dem internationalen Markt ist American Outdoor Brands in einer guten Lage, um das Risiko zu umgehen, dass der US-Gesetzgeber neue Gesetze einführt, die speziell auf Waffenhersteller abzielen.

Im Vergleich zu Smith & Wesson ist die AOUT-Aktie ein Gewinn für beide Seiten, da sie alle potenziellen Vorteile nutzen kann, aber nicht zu sehr von den legislativen Herausforderungen des Sektors betroffen ist.

ABSCHLIESSENDE GEDANKEN

Die Gefahr, in einer schädlichen und potenziell toxischen Situation gefangen zu sein, ist eine echte Bedrohung. Es ist nicht mehr so, dass man in Tabak, Kohlenstoff oder Waffen investieren kann und einfach wegschaut, während das Geld fließt. Die Situation ist viel komplizierter, und die Kursschwankungen können brutal sein.

Eine Strategie besteht darin, eine Situation zu erkennen, in der es nur noch wenig abwärts geht. Die Denkweise „wie schlimm kann es werden“ hat den Anlegern über viele Jahre hinweg Renditen beschert.

Während schlechte Managementpraktiken immer wieder aufgedeckt werden, ist es auch wichtig festzustellen, ob sie bereits vollständig eingepreist sind.

Wenn man die umgekehrte Psychologie anwendet und feststellt, ob eine Situation überbewertet wurde, ergeben sich möglicherweise Gelegenheiten, die Baisse zu kaufen.

Ein risikobewussterer Ansatz besteht darin, eine Aktie mit einem ähnlichen Profil zu finden und das Risiko zu vermeiden, dass der Ruf Ihr Handelsergebnis beeinträchtigt.