Otra manera de realizar esta operación es solo enfocarse en Índices donde el riesgo de una brecha bajista es relativamente mínima, debido a que los Índices se derivan de un montón de acciones.

La siguiente es la configuración que buscamos.

- La Triple Divergencia del RSI se verá principalmente luego de una corrección del 10% en los picos. Entre mayor la correción, mejor.

- El tercer fondo no permanece por mucho tiempo y difícilmente te da una oportunidad de ir por él.

- Actuar en el 2do fondo o confirmar la existencia de una triple divergencia es también una estrategia buena.

- Una triple divergencia es un excelente momento para invertir y operar.

- Idealmente debería funcionar de forma similar para encontrar Tops, pero no es así, ya que el Topping es un proceso lento. El pánico por la triple divergencia ocurre rápido.

- La divergencia triple no se ve regularmente y hay que esperar un buen rato para hallarla.

- La parte difícil no es encontrarla sino actuar contrariamente y digerir el dolor a corto plazo luego de realizar la entrada.

- El único momento en el que no funcionó esta estrategia fue en Octubre del 2008.

Estrategia

- Compra en partes por debajo del segundo fondo en un rango del 1 – 2%. Mantén un stop loss a 3% del precio de entrada.

- Compra cuando haya una reversión en las velas o al tercer día después de la triple divergencia. Coloca el Stop Loss en la parte inferior de la vela.

NIFTY – Triple divergencia en 2011

- La primera vez que NIFTY alcanzó 30 en RSI el fondo fue de 4720.

- El siguiente fondo (el 2do) llegó a 4640 y el RSI fue mayor.

- El tercer fondo a 4530 y el RSI fue mayor, aquí ocurrió la Triple Divergencia

- El tercer fondo estaba alrededor de 3.5% siendo menor que el 2do.

NIFTY Triple divergencia en 2013

- La primera vez que NIFTY alcanzó 30 en RSI el fondo era 5486

- El siguiente fondo fue de 5350 y el RSI era mayor

- El tercer fondo fue 5120 y el RSI era mayor, ocurrió la Triple Divergencia

- El tercer fondo fue menor al segundo por aproximadamente 2.5 – 3%

Puedes ver la gráfica del 2013 (aumentada) a continuación.

NIFTY Triple Divergencia en 2013

- La primera vez que NIFTY alcanzó 30 en RSI el fondo estaba en 7240

- El siguiente fondo fue de 6870 y el RSI era mayor

- El tercer fondo fue 6825 y el RSI era mayor. Triple Divergencia.

- El tercer fondo fue más bajo al segundo por aproximadamente 1%

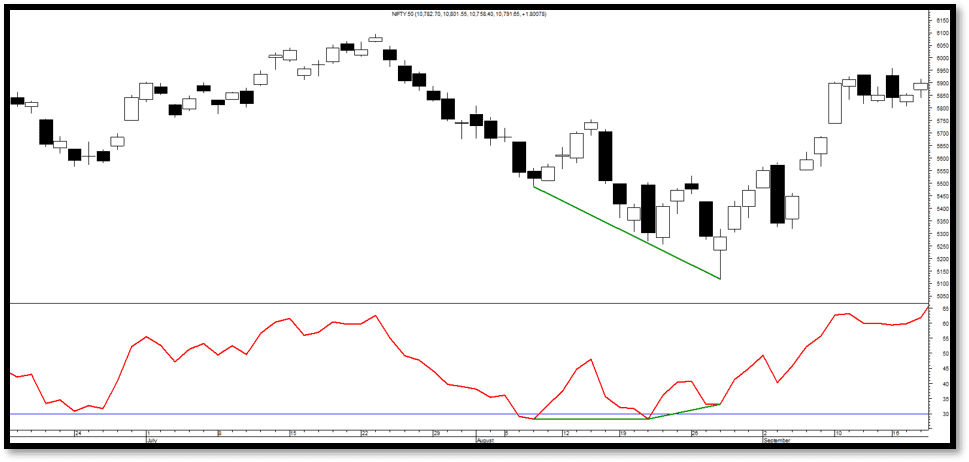

NIFTY Triple Divergencia en 2018

- La primera vez que NIFTY alcanzó 30 en RSI el fondo era 10200

- El siguiente fondo fue de 10140 y el RSI era mayor. 2do.

- El tercer fondo fue 1000 y el RSI era mayor, ocurrió la Triple Divergencia

- El tercer fondo fue menor al segundo por aproximadamente 1 – 1.5%

Conclusión

- Se han mostrado patrones similares en la mayoría de los últimos 4 fondos principales en NIFTY.

- 3 fondos con RSI más alto o mayor

- Después del primer fondo sobrevendido, los siguientes 2 fondos toman unas semanas en los que caen 5% más, con una diferencia inferior a 3% en los últimos dos

- Las ventajas fueron de 10 a 20% desde el mínimo

- Ninguno de los fondos se han visitado en los años posteriores

- La Triple Divergencia se convierte en un excelente punto de entrada para una operación, así como una buena inversión a largo plazo.