Gli investimenti azionari permettono agli investitori di creare un flusso costante di ricavi che sfrutta la crescita del valore di mercato del portafoglio. In più, con il passare del tempo, le azioni che pagano dividendi premiano gli investitori per la loro lealtà e pazienza, aggiungendo una seconda fonte di guadagno all'aumento del valore dell'azione.

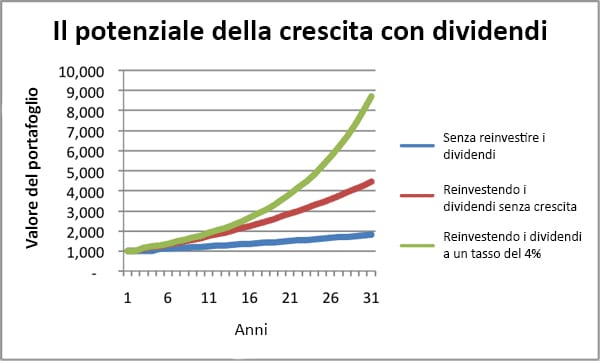

Quando un investitore riesce a concentrarsi su società stabili e forti, capaci di pagare dividendi con costanza, la magia della capitalizzazione dei guadagni può portare un piccolo investimento a diventare una fortuna:

Purtroppo molti investitori alle prime armi non sanno cosa sia davvero un dividendo. Per quanto riguarda azioni e fondi di investimento, il dividendo è un pagamento agli azionisti che corrisponde a una porzione degli utili della società. I dividendi vengono distribuiti normalmente ogni tre mesi. Tuttavia esistono varie tipologie di distribuzione di denaro e molte di queste sono fatte su base mensile o annuale.

ACQUISTO DI AZIONI CON DIVIDENDO: LE BASI

Nei mercati finanziari gli azionisti devono rispettare alcuni requisiti specifici per avere il diritto di ricevere i dividendi. In particolare, devono qualificarsi come azionisti alla data di stacco del dividendo, che è una data stabilita dalla società e annunciata pubblicamente molto prima dell'effettivo pagamento del dividendo. Dopo la data di stacco l'azione viene scambiata senza diritto al dividendo. Quindi un investitore che vuole aggiudicarsi il dividendo dovrà aspettare il dividendo successivo.

DIVIDENDO E RENDIMENTO

Ora che sappiamo quando va comprata l'azione possiamo concentrarci sui benefici che ne derivano. Per capire il valore di un dividendo è necessario prima indagare come viene calcolato: parliamo di dividend yield. Il dividend yield non è altro che il rapporto tra il dividendo annuale dell'azione e il prezzo dell'azione stessa (in percentuale):

Dividend Yield = Dividendo annuale / Prezzo dell'azione

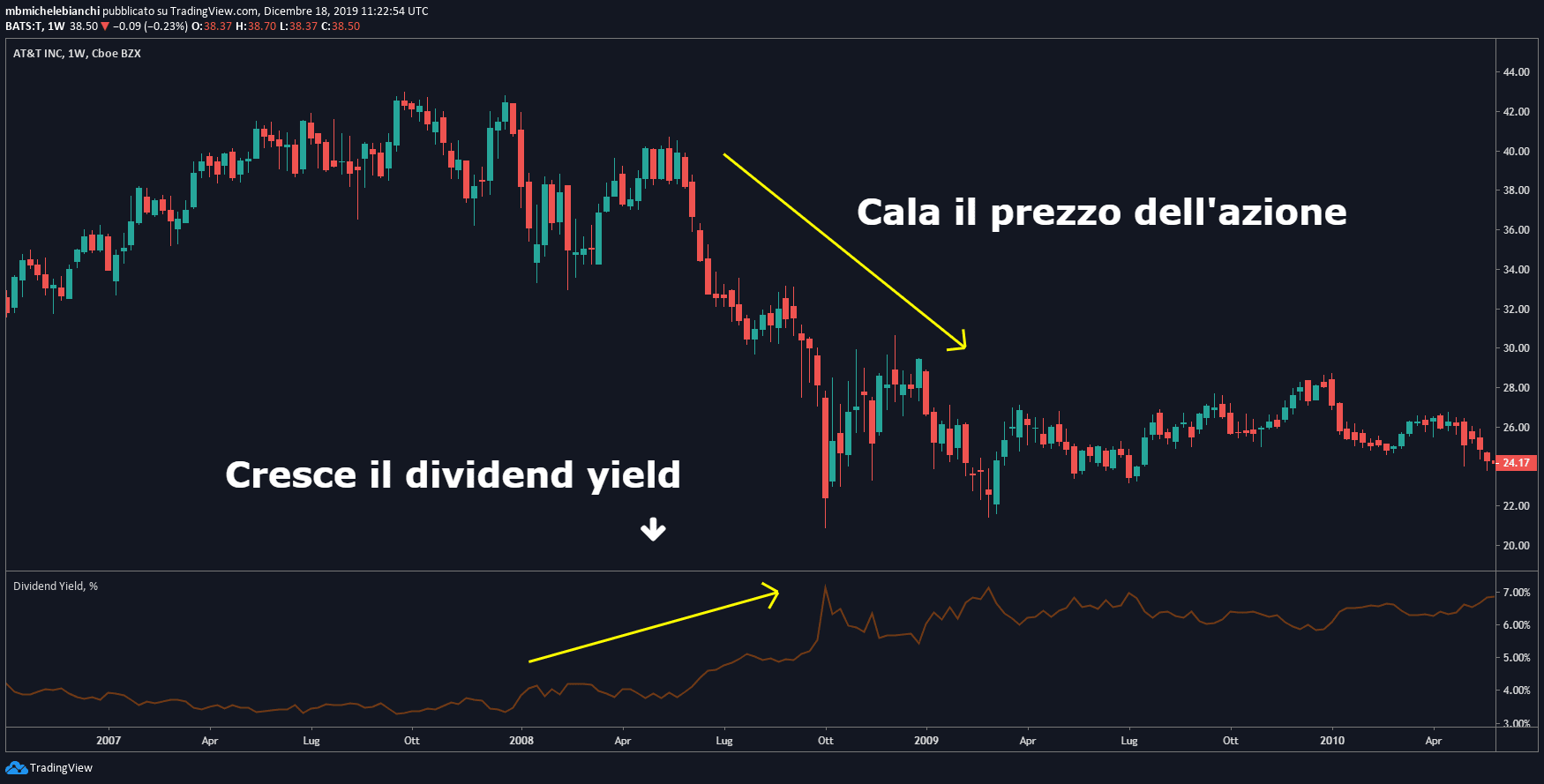

Data la relazione che intercorre tra le variabili dell'equazione è chiaro che il dividend yield cala al crescere del prezzo dell'azione. Questo può sembrare illogico. Ma significa che un'azione in calo è molto interessante per un investitore interessato al suo dividendo. Molti investitori alle prime armi pensano che l'ascesa del prezzo dell'azione comporti un aumento del dividend yield. Ma non è così. Consideriamo il grafico sottostante che mostra il prezzo giornaliero di un'azione con dividendo:

Ora consideriamo lo scenario opposto sulla stessa azione (due anni dopo):

ESEMPI DI RENDIMENTO DA DIVIDENDO

Normalmente i dividendi vengono distribuiti per ogni azione posseduta. Ad esempio, un investitore con 100 azioni riceverà un dividendo basato su quelle 100. Assumiamo che l'azione venga comprata a 10 € per azione, cioè un investimento totale pari a 1.000 € e che il dividendo sia 1 € per azione all'anno. Fintanto che l'investitore mantiene una posizione all'interno della società, il dividend yield è pari al 10% e genererà un reddito di 100 € per il trader.

Tuttavia se per aprire la stessa posizione avesse dovuto spendere 20 € per azione il dividend yield corrispondente sarebbe stato la metà, cioè pari al 5%. È il numero delle azioni e non il loro valore che determina il valore assoluto del dividendo. Se un prezzo più alto costringesse l'investitore a comprare la metà delle azioni, il dividend yield più basso avrebbe un impatto più rilevante (rendita da dividendi all'anno pari a 50 € invece di 100 €).

LE AZIONI CON DIVIDENDO SONO INVESTIMENTI MIGLIORI?

Ora che conosciamo tutti i concetti di base riguardo ai dividendi, vediamo di capire quali sono le caratteristiche che influenzano direttamente la decisione di investimento e la costruzione del portafoglio. Nel decidere se comprare o meno un'azione con dividendo, l'investitore deve capire che questo investimento genera ricavi nel lungo periodo. È importante tenere presente che i rendimenti a lungo termine generati dalle migliori azioni con dividendo hanno battuto i principali indici di mercato almeno del 200%.

Tuttavia non tutte le azioni con dividendo sono uguali e alcuni investimenti sono sicuramente migliori di altri. Come già detto i dividendi derivano dai profitti generati dalla società a bilancio. Questo significa che buoni dividendi indicano una situazione finanziaria forte per la società. Le società che incominciano a distribuire dividendi o che li aumentano in modo costante sono migliori investimenti nel lungo periodo; poi, andando in ordine decrescente per qualità d'investimento troviamo una combinazione di tutte le società che pagano dividendi, quelle che pagano dividendi stabili, quelle che non pagano i dividendi e infine quelle che hanno ridotto o eliminato il pagamento dei dividendi.

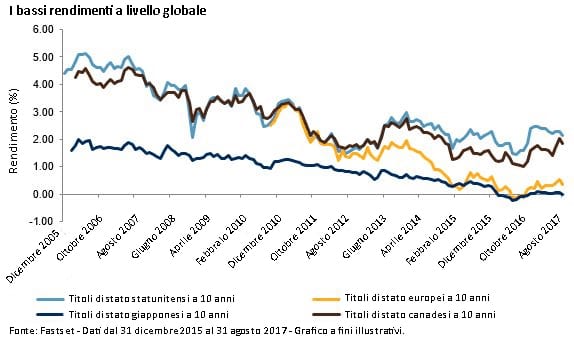

Un investitore che crea un portafoglio di società rinomate per pagare buoni dividendi rimane esposto rischio di mercato che include queste società. Tuttavia, anche se non consideriamo il potenziale guadagno dovuto alla crescita del prezzo delle azioni, l'investimento in dividendi batte l'inflazione e il rendimento dei titoli di stato nella maggior parte dei paesi sviluppati:

I RISCHI DEGLI INVESTIMENTI IN DIVIDENDI

Nella crisi finanziaria del 2008 la maggior parte delle banche più importanti è stata costretta a eliminare (o a ridurre drasticamente) la distribuzione di dividendi. Si trattava di società finanziarie rinomate per la stabilità della crescita dei dividendi trimestrali (alcune per centinaia di anni). Ma le forze in gioco a livello macroeconomico erano troppo intense e quindi gli investitori hanno dovuto pagarne il prezzo.

Questo significa che i dividendi non sono affatto sempre garantiti. Cambiamenti nell'economia globale e rischi specifici possono limitare la redditività delle strategie che prevedono di investire per dividendi. È molto importante anche tenere d'occhio le società con dividend yield insolitamente alti. Infatti un dividend yield cresce quando il prezzo dell'azione cala. Quindi un dividend yield estremamente alto potrebbe essere dovuto a un calo del valore dell'azione e quindi a problemi nella società (che in futuro potrebbe anche decidere di tagliare il dividendo).

TASSO DI PAGAMENTO DEI DIVIDENDI

Uno dei migliori indicatori che denotano la sostenibilità di un determinato dividendo è il tasso di pagamento dei dividendi (dividend payout ratio) che è calcolato rapportando il totale dei dividendi pagati agli azionisti all'utile netto della società (espresso in percentuale):

Tasso di pagamento dei dividendi = Totale dividendi pagati / Utile netto

Le società useranno normalmente gli utili non distribuiti per pagare i debiti, aumentare le riserve di contante e investire nelle attività principali del business. Quindi il tasso di pagamento dei dividendi dà agli investitori un'idea dell'importo di denaro che una società è in grado di distribuire ai propri azionisti senza inibire la propria crescita. Gli investitori alle prime armi spesso comprano azioni solo in base all'importo del dividendo. Questo potrebbe essere molto rischioso se il tasso di pagamento dei dividendi è più alto del 60%, considerato un valore di sicurezza.

Nella maggior parte dei casi è importante fare un'analisi approfondita di tutte quelle società che hanno un dividend yield superiore all'8%. Scoprire di più sulle ragioni sottostanti a un elevato dividend yield aiutano l'investitore a capire bene quali società sono in una posizione precaria o se sono semplicemente sottovalutate dal mercato. Le azioni che pagano dividendi incluse nei principali indici azionari hanno dividend yield medio che oscilla tra il 2 e il 5%. Ovviamente si tratta di un dato molto ampio e approssimativo e quindi le medie possono essere influenzate in ogni momento da fattori macroeconomici o specifici.

ESEMPIO DI RICAVI DA REINVESTIMENTO DEI DIVIDENDI

Ora vedremo alcuni casi specifici che prendono ad esempio due società classiche che pagano dividendi e mostrano come il reinvestimento dei dividendi migliora i ricavi nel tempo. Nel prossimo grafico possiamo vedere i risultati di un investimento su 20 anni:

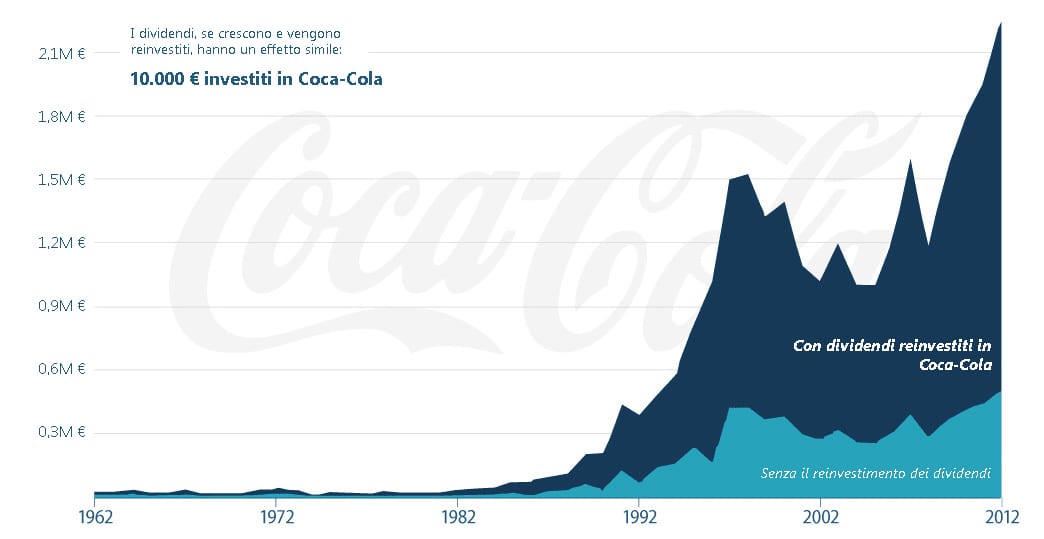

Cominciando con un acquisto di 243,72 azioni (41,03 € per azione), grazie al reinvestimento dei dividendi nel corso del tempo, l'investimento è cresciuto a 485,39 azioni. La strategia ha portato a una redditività del 437,28% con quasi nessun rischio su un periodo di 20 anni.Nel prossimo esempio troviamo dei risultati ancora più impressionanti. Nel grafico sottostante possiamo vedere i risultati a lungo termine di un investimento pari a 10.000 € in Coca-Cola:

Senza il reinvestimento dei dividendi i ricavi totali della posizione sarebbero arrivati a circa 500.000 € a conclusione del periodo d'investimento. Ma se si guarda allo stesso investimento con il reinvestimento dei dividendi il guadagno cresce fino a 4 volte (poco sopra i 2 milioni).

SINTESI

- I dividendi sono una distribuzione parziale dei profitti della società e sono un incentivo e ricompensa aggiuntiva per la fedeltà degli azionisti.

- Nella maggior parte dei casi i dividendi sono distribuiti sotto forma di denaro su base mensile, trimestrale o annuale.

- Creare un portafoglio a lungo termine di azioni di qualità che distribuiscono dividendi può creare ricevi stabili e molto attrattivi nel tempo.

- È necessario essere prudenti negli investimenti per creare un portafoglio con solide basi ed evitare perdite potenziali.

- Quando una società (o un fondo) riesce a distribuire in tranquillità dividendi agli azionisti, normalmente è un segnale che la società verte in buone condizioni finanziarie.

- È importante che l'investitore controlli le società che mostrano dividend yield troppo alti e quelle con un alto tasso di pagamento dei dividendi (sopra il 60%) che potrebbero nascondere una carenza di sostenibilità.