CoCo債という債券をご存知の人はそれほど多くはないのではないでしょうか?

CoCo債は2010年頃から欧州の金融機関を中心に発行されるようになった比較的新しい債券です。

そのため、CoCo債についてご存知ないという人の方が圧倒的に多いですが、最近ではCoCo債に投資を行うファンドなども登場しているため、債券投資の1つのオプションとしてCoCo債について理解しておいて損はありません。

また、何よりもCoCo債は他の債券とは全く異なる債券です。

そのため、債券=元本保証と考えて投資をしてしまうと後から大きな損失を被る可能性もあります。

CoCo債の概要とメリットデメリットについて詳しく解説していきます。

CoCo債とは?

CoCo債とは「Contingent Convertible Bonds」の頭文字をとった名称で、日本語訳で「偶発転換社債」という意味になります。

CoCo債は会社が発行する債券であることは間違いありません。

しかし、通常の債権とは異なる特徴を持ってるいます。

それが「ある特定の条件を満たすと、強制的に株式に転換される」ということです。

特定の条件を満たしてしまうと、債券金額が返還されるのではなく株式が発行されてしまいます。

そのため、CoCo債は債券でありながら元本保証がないというのが最大の特徴です。

まずは、CoCo債の特徴について詳しく見ていきましょう。

ある特定の受け入れと、株式に強制的に転換される債券

CoCo債はある特定の隔離と、株式に強制的に転換される債券です。

一定の条件のことかかをトリガー条項と言いますが、CoCo債はトリガー条項を満たすと強制的に元本保証のない当該企業の株式に転換されてしまいます。

一定の条件とは、主に「自己資本比率が一定水準以下に下がったとき」または「株価が非常に下がったとき」になります。

通常、債券というものは期日になったら元本が返還されるもので、元本保証というのが当たり前です。

しかし、CoCo債は元本保証ではありません。

株式と債券の中間に位置することから、「ハイブリッド証券」などと言われます。

一般の債権者よりも返済が後回しになる債券である劣後債よりもリスクが高くなる債券です。

ハイリターンだが元本の保証はない

CoCo債は一般の債券よりも高い利回りとなっています。

それもそのはずで、CoCo債を簡単に言えば「経営が危うくなったらリスクを投資家に負ってもらう債券」ということです。

そのため、もしも会社経営が危うくなったら、危うくなっている会社の株式が発行されるだけで債券を購入した現金が返ってくるわけではありません。

一般の債券よりもハイリターンである代わりに元本保証がないハイリスクハイリターンの債券であると解釈でしょう。

ヨーロッパで発行されている債権

CoCo債は日本やアメリカで発行することは認められていません。

CoCo債は主にヨーロッパの金融機関が発行いている債券です。

そのため、日本人にはまだまだ馴染みが薄い債券ですが、最近はCoCo債へ投資するファンドも登場しており、高い利回りで投資が注目されている商品であることは間違いありません。

プライベートバンクがしきりに勧めてくる商品でもあるため、CoCo債についての理解を深めておいて損はないでしょう。

CoCo債のメリット

CoCo債には以下の3つのメリットがあります。

- 債権の中では高金利

- トリガー条項が発動しなければ元本保証

- ハイイールド債や株式よりはリスクが低い

簡単に言えばCoCo債は株式よりも低いリスクでハイリターンを期待することができると言えるでしょう。

CoCo債の3つのメリットについて詳しく解説していきます。

債券の中では高金利

CoCo債は債券の中では高金利になっている点が1つ目のメリットです。

- 2019年の世界国債の金利は1.3%(ブルームバーグ・バークレイズ・世界国債インデック)

- 2019年の投資適格社債の金利は3.1%(ブルームバーグ・バークレイズ・グローバル・アグリゲート・コーポレート・インデックス)

となっています。しかし、CoCo債の金利は2019年のICE BofAメリルリンチ・コンティンジェント・キャピタル・インデックスで5.5%にもなっています。

通常の社債の倍近い利回りを誇っているということであり、債券投資の中では高金利を期待することができます。

トリガー条項が発動しなければ元本保証

CoCo債が株式に強制転換されるのは、トリガー条項が発動した場合のみです。

つまりCoCo債を発行している企業の業績が悪化しなかったり、株価が下がらなければ元本は返還されます。

トリガー条項さえ発動しなければ、高利回りの元本保証債券投資をすることができる商品です。発行しているのは主にヨーロッパの金融機関ですので、必ずトリガー条項が発生するわけではないので、リスクをとって高い利回りを期待したいという人にとっては魅力的な商品と言えるかもしれません。

ハイイールド債や株式よりはリスクが低い

CoCo債はハイイールド債や株式よりはリスクが低いといえます。

ハイイールド債とは低格付の債券のことであり、ジャンク債と呼ばれるほど危険性が指摘されています。

中には、すぐにでも倒産してしまうような企業に対する債券も混じっており、日本の金融機関が高利回りを目当てにハイイールド債を買いまくっていることは、以前よりも問題視されています。

単純な比較はできませんが、CoCo債は主にヨーロッパの金融機関という安定して規模もある企業が発行している債券ですので、ハイイールド債よりもリスクは低いと解釈でしょう。

また、CoCo債はトリガー条項に該当しなければ元本保証です。

最初から元本不保証の株式投資よりも圧倒的にリスクは低いと言えるでしょう。

CoCo債のデメリット

CoCo債には低いリスクで高いリターンを期待することができるというメリットがありますが、デメリットがあることも間違いありません。

CoCo債への投資は以下の4つのデメリットがあります。

- トリガー条項発動で元本不保証

- 為替リスクがある

- リスクのわりにリターンは高くない

- 最低購入金額のハードルが高い

CoCo債への投資を検討しているのであればデメリットは絶対に理解しておかなければなりません。

CoCo債4つデメリットについて分かりやすく解説していきます。

トリガー条項発動で元本不保証

CoCo債はトリガー条項が発動してしまったら元本は保証されません。株式に強制転換されてしまいます。

しかし、強制転換された株式というのは極めてリスクが高い株式だとのでしょう。

そもそもトリガー段落が発動したということは、業績が一定程度悪化したか、株価が下落したということです。

債券金額が返還されるのではなく、トリガー条項が発動された危険な企業の株式を手に入れるだけになってしまうので、リスクは非常に高いといえ、トリガー条項が発動されてしまったら「投資したお金は返ってこない」と考えた方がよいかもしれません。

CoCo債への投資は、通常の債券投資よりも大きなリスクを背負うことだけは間違いないでしょう。

為替リスクがある

CoCo債は為替リスクがあるというのもデメリットの1つです。

CoCo債は日本企業が発行することはできません。

CoCo債を発行しているのは主にヨーロッパの金融機関ですので、購入は外貨建てになります。

そのため、外貨が下落した場合には、たとえトリガー段落が発動しなかったとしても元本割れになってしまう可能性もあるという点に注意が必要です。

トリガー条項発動のリスクに加えて為替変動のリスクも背負わなければならないのは、CoCo債のデメリットだと解釈でしょう。

リスクのわりにリターンは高くない

CoCo債は債券の中では高利回りであることは間違いありません。

しかし、先ほどご紹介したように、利回りは5%〜6%程度というのが相場になっています。

トリガー条項が発動したら「元本はほぼ保証されない」という高いリスクを背負いながらも、5%程度の利回りであっては、リスクに見合ったリターンを得ているかどうかというのは微妙なところでしょう。

トリガー条項が発動される可能性が極めて低い、高格付けの企業に絞って投資をしないと、リターンに見合わないリスクを背負ってしまう可能性があるので注意が必要になります。

最低購入金額のハードルが高い

これは、CoCo債に限ったことではありませんが、債券の現物は購入金額のハードルが高いというのが非常に大きなデメリットです。

基本的に現物債券は最低購入金額が高額に設定されており、例えば最低購入金額がUSD200,000などとなっていることも珍しくありません。

個人の投資家がCoCo債の現物を購入することは金額的に少々ハードルが高いといえます。

今はCoCo債への投資をメインに行うファンドも登場していますので、少ない金額でCoCo債への投資を行うことができますが、「ファンドではなく現物へ投資したい」という人にとっては金額的に少々リスクが大きくなってしまう点に注意が必要です。

CoCo債に投資すべき2つのタイミング

このようにメリットとデメリットが非常にはっきりとしているCoCo債ですが、どのようなタイミングで投資を行うべきなのでしょうか?

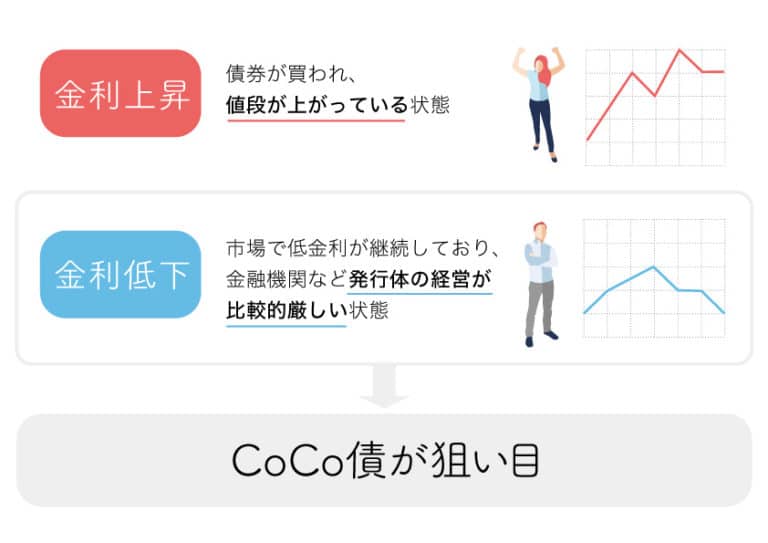

CoCo債へ投資すべき2つのタイミングとしては以下のような状況が考えられます。

- 低金利が続いて金融機関の経営が厳しい状況

- 債券市場そのものが加熱しているとき

CoCo債へ投資すべき狙い目の2つのタイミングについて詳しく解説していきます。

低金利が続いて金融機関の経営が厳しい状況

CoCo債が発行されるタイミングというのは、市場で低金利が継続しており、金融機関などの発行体の経営が比較的に厳しい状況です。

金利が下がれば金融機関の経営は苦しくなります。

そして、金利が下がれば債券投資への旨味は無くなります。

そこで、そもそも経営が苦しい金融機関が、高金利で資金調達を行うのがCoCo債です。

CoCo債が発行されるタイミングというのは、そもそも市場の金利情勢が下がっているタイミングですので、このようなタイミングでCoCo債を購入することによってリターンは大きくなります。

また、発行しているのが大きな金融機関であれば、トリガー条項が発動される可能性は低いとので、比較的低いリスクでCoCo債への投資を行うことができるでしょう。

債券市場そのものが加熱しているとき

債券市場そのものが加熱している時もCoCo債への投資のタイミングです。

債券市場が加熱する時というのは、債券が買われ値段が上がっている状態です。

そのため、債券の金利は下がります。

債券市場が加熱すると、債券の金利が下がるので債券投資への旨味はなくなってしまいますが、CoCo債であれば通常の債券よりも高いリターンを期待することができます。

債券投資が加熱し、市場金利が下がっている時には、必然的にCoCo債の金利は相対的に高くなります。

通常のタイミングよりも旨味は増すので、債券市場が加熱し市場金利が下がっているタイミングはCoCo債へ投資するベストなタイミングだと言えるでしょう。

CoCo債へ投資をする前に

CoCo債は債券投資の中ではリターンが大きいことは間違いありません。

しかし、トリガー条項発動によって元本不保証になるリスクを考えればリスクの割にリターンが少ないと言えるかもしれません。

利回りを期待するのであれば、トルコリラや南アフリカランドなど高利回り通貨へ長期投資を行うという方法もあります。

以下のようなFX会社なら少ない証拠金で高金利通貨への投資を始めることができるので、口座の開設を検討しましょう。

まとめ

CoCo債とは「一定の条件を満たした場合に株式へ強制的に転換される社債」のことです。

一定の条件とは「業績が一定程度悪化」か「株式が一定程度下落」のいずれかであることが一般的です。

これらのトリガー条項が発動されるとCoCo債は元本保証ではなくなってしまいます。

このリスクがある分、高利回りとなっているのがCoCo債の特徴です。

確かに一般の債券よりは利回りが高いですが、リスクがあることも間違いありません。

CoCo債への投資を行う時には、発行する企業の業績などをしっかりと見極め、トリガー条項発動のリスクをできる限り回避することが重要です。