コナーズRSI(CRSI)は、ラリー・コナーズが開発したテクニカル分析に使用される指標です。 この指標は良く知られた相対力指数(RSI)、期間騰落率(短期間の市場価格変動)、騰落率(ROC)の三つの要素を組み合わせたものとなっています。 それぞれの要素を併用することで、短期のトレード決定に使用できるモメンタムオシレーターツールを作成します。

結果として、コナーズRSIは高い成功率を目指して日中の戦略を立てるために活用できる、非常に有益なツールとなっています。 インジケータが0から100の間に数値が入った際にトレードのシグナルが生成されます。 大まかに言えば、インジケータの数値が5以下の場合には資産価格は売られ過ぎ(買いサイン)、95以上の場合には資産価格は買われ過ぎ(売りサイン)とみなされます。

ただし、ユーザー定義の計算を使用して、市場で人気のあるほとんどの取引プラットフォームでデフォルトのパラメーターを変更できます。

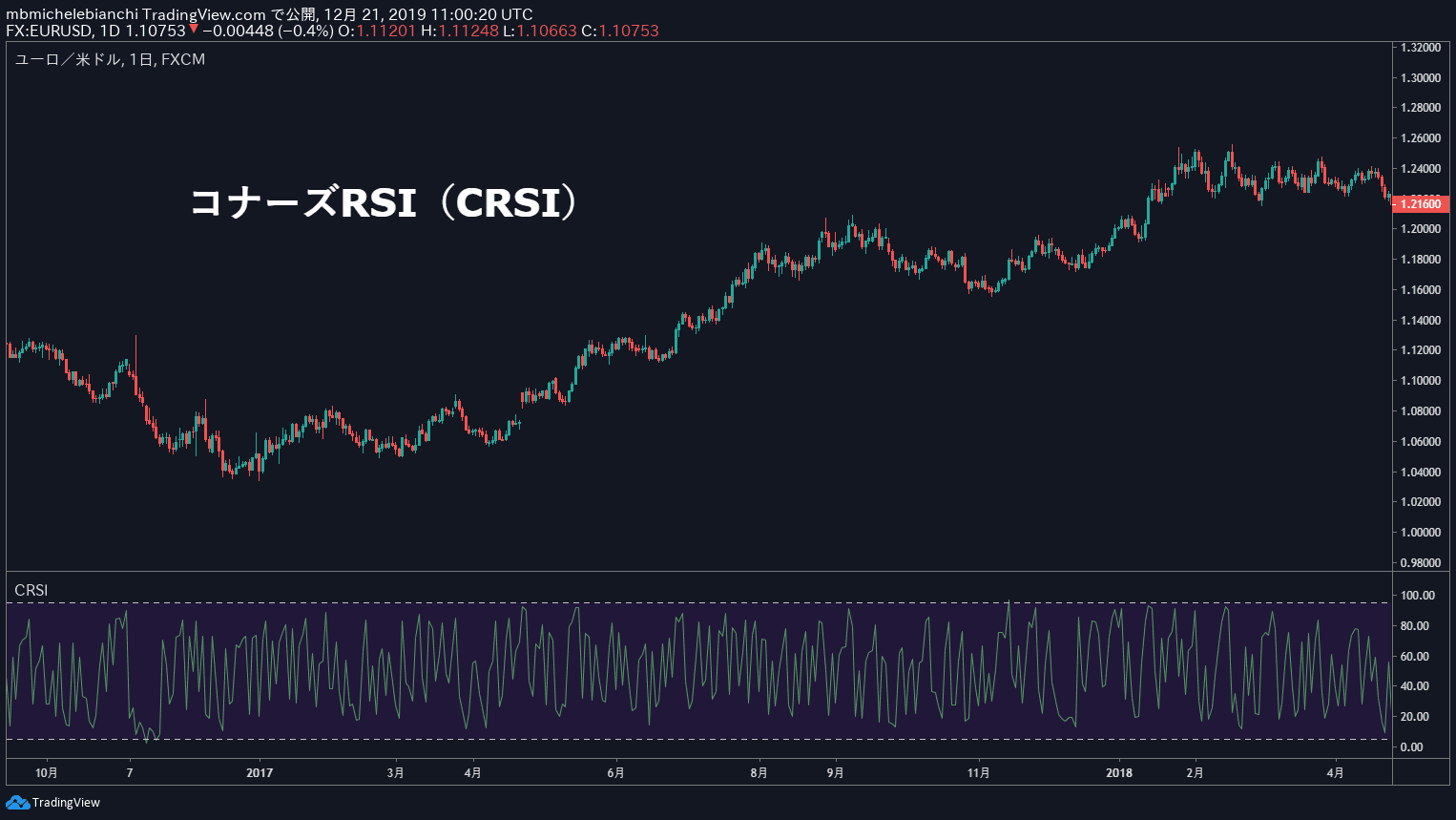

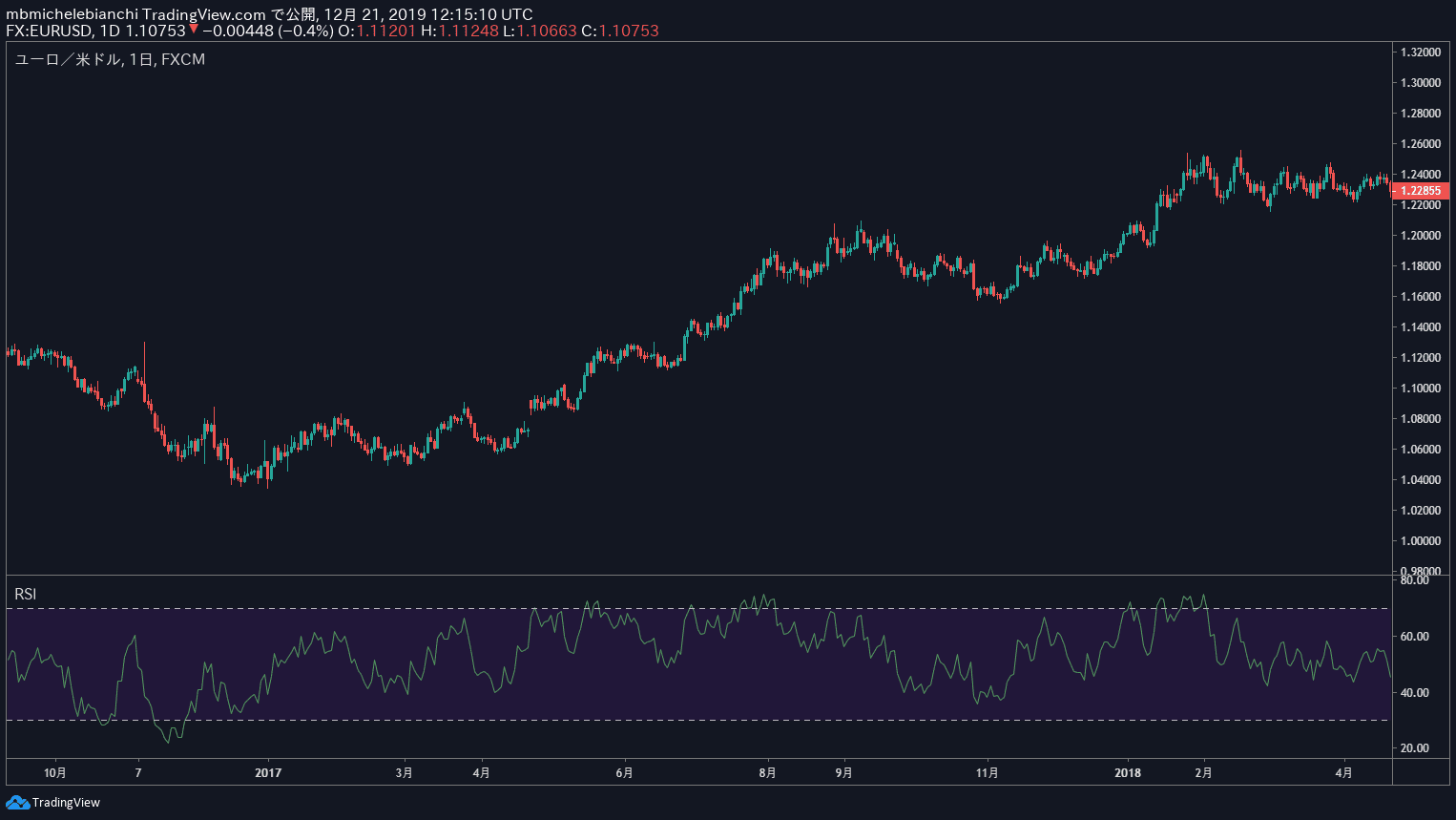

まず、コナーズRSI(上図)とJ.ウェルズワイルダーが1970年代に考案した従来のRSI(下図)を視覚的に比較すると分かりやすいでしょう。

一目見ただけでCRSIの方が動きが活発でボラティリティの高いシグナルが出ていることが分かります。 CRSIは市場における短期の価格変動に注力したインプットに基づいた仕組みなので、この仮定には正しい 部分もあります。ですが、CRSIインジケータが発するシグナルの方が一貫性に欠けているという仮定は間違いです。

実際の所、CRSIトレーディングのシグナルが市場で成功率が高いことは、バックテストの結果で証明されています。 従来のRSIのリーディングでは指標は30~70と定義されており、相場での活動が30以下の場合を売られ過ぎの状態(買いサイン)、70以上の市場活動を買われ過ぎ(売りサイン)の傾向とみなします。

CRSIは、ミッドレンジをもっと両極端(5以下の数値は売られ過ぎ状態、95以上は買われ過ぎ状態)まで伸ばすことで、このアプローチを高めます。 この拡張された指標の範囲によって、誤ったトレーディングシグナルを減らし、連続的なポジションが長期的に起こる際には、損失の可能性が制限されます。

それでは、従来のRSIと比較した時に、CRSIインジケータの方がこの相対市場のタスクで実績を残す方法について、さらに詳しく見て行きましょう。

CRSI指標の計算方式

基礎となるConnors RSI測定値に表示される値を計算するために使用される3つの主要要素があります。

- 相対力指数 = J・ウェルズ・ワイルダーが考案した標準的なRSI。通常、トレーダーは3つの期間でRSI(短期指標リーディング)を活用します。

- 期間騰落率 = 資産価格がクローズアップしている(前回分のインターバルより高い)、またはクローズダウンしている(前回分のインターバルより低い)間の連続チャートインターバル。

正数の数値では終値が上昇傾向にあることに対し、負数では終値が下落傾向にあることを示しています。 資産終値が、連続チャートインターバルで同額だった場合(変化なし)には、期間騰落率は0となります。

この要素の入力を完了するため、コナーズRSIでは期間騰落率の短期RSIリーディングを考慮します。 通常、トレーダーはこれを2期RSI(別の短期指標の測定)として処理します。

- 騰落率 = ROCは一定期間を振り返り、現在のインターバル期間の価格パーセンテージの変化よりも低いインターバル数のパーセンテージを計算する際に活用します。

CRSIの計算式ではこの三要素の平均値を算出します。

CRSI (3, 2, 100) =

[ RSI (3期) + RSI 期間騰落率(2期) + ROC (100) ] / 3

バックテスト結果

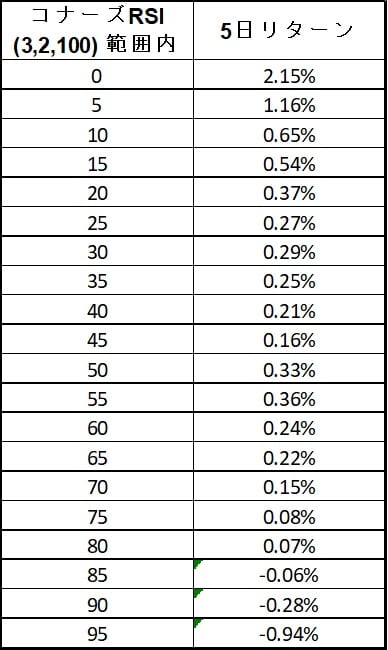

コナーズRSIはどのアセットクラス(株式、仮想通貨、FXなど)でも活用できます。ただし、これまでの株式市場のバックテストの結果は、インジケータの読み取りが今後の価格変動を予測する方法を表示します。

コナーズRSIの価値が20を下回ると、次の5日間の平均市場リターンが大幅に増加し始めることがわかります。0値に分類される株式(CRSI指標測定値が0~5)は、次の5つのトレーディングセッションで平均2.15%の価格上昇が見られます。

CRSI指標範囲の上限(指標測定値が80以上の状態)では、価格変動の逆行現象が起こりました。 このカテゴリの株式は、次の5つのトレーディングセッションで95バケット中で平均0.94%の損失が見られます。

これらの数値がCRSI範囲全体にどのように分散しているかを確認するには、以下のチャートをご覧ください。

実質的に、CRSI指標の測定値が市場の逆行現象を見極めるのに優れたものであることが分かります。 価格評価が比較的極端(5以下または95以上)な領域に達すると、トレーディングシグナルが引き起こって、市場での短期ポジション構築に活用できます。

リアルタイムトレーディングの例:コナーズRSI

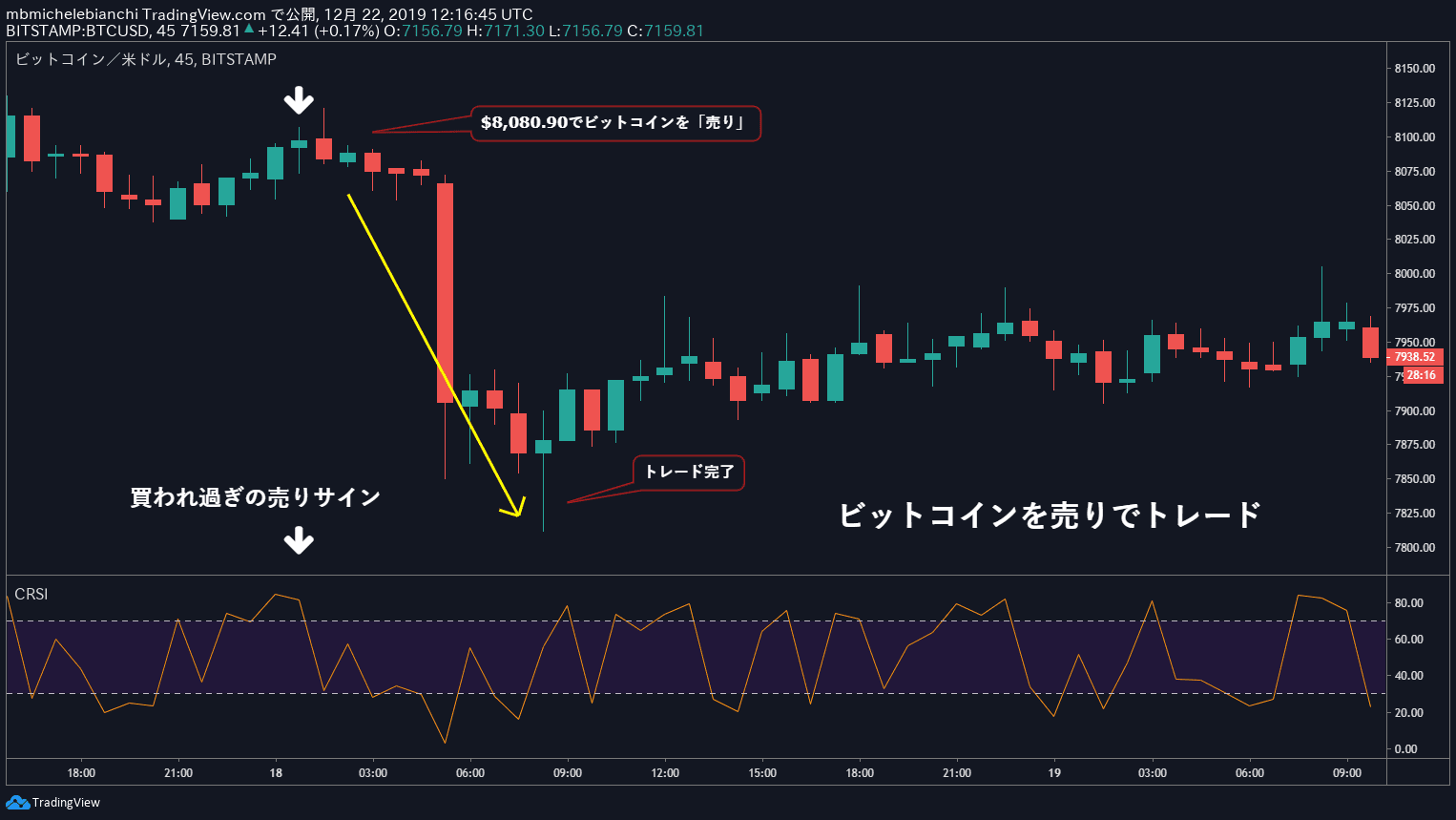

コナーズRSIはブルやベア市場の両方で取引機会を見つけるために利用できます。 最初の例では、チャートシグナルはビットコインを8,080.90ドルで売る機会を示しています。 コナーズRSIのテクニカル測定では買われ過ぎシグナルが出ており、価格が下落する見込みがあることを示唆しています。

Stop Lトレードでは、ストップロスレベルを高めの 8,120.50ドルに設定します。 これは以前の最高値です。 同時に、有利なリスクリワード比率を得るために、利益目標は7,860.50ドルに達する必要があります。

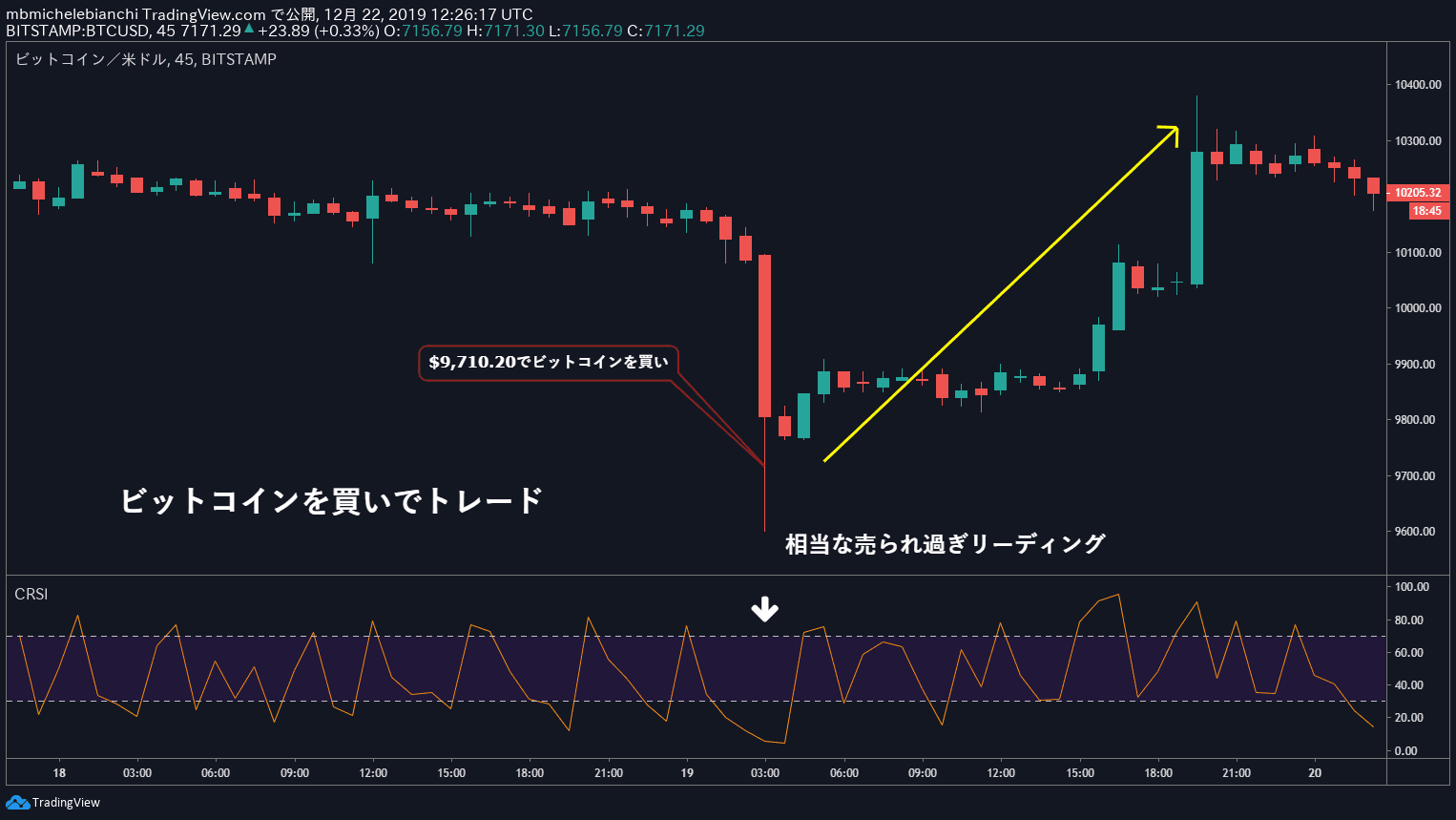

二つ目のチャートの例では、コナーズRSIで売られ過ぎになっていることが読み取れるので、9,710.20ドルで買いが確認できます。これにより、有利なリスクリワード比率を保ちながら、10,350.10ドルの利益目標でストップロスを9,600.50ドルに設定できます。

コナーズRSIトレーディング戦略

コナーズRSIから送られる基準のトレーディングシグナルを理解するために、従来のRSI指標を利用した戦略との対比を例示してみます。 実際には「買われ過ぎ」と「売られ過ぎ」の取引活動で見られる基本指標は変わらないので、ほぼ同じルールが適用されることが分かります。

ただし、シグナル生成の頻度や、指標が発したリーディングの強さ(勢い)などの面で異なります。主な違いは「買われ過ぎ」と「売られ過ぎ」パラメータそのもので、そのレベルは更に拡大されたものとなっています。

最終的には、従来のRSI指標と比較すると、CRSI指標が送るトレーディングシグナルの数は少なくなります。数は少ないながらも、それぞれの予測性の精度も上がります。

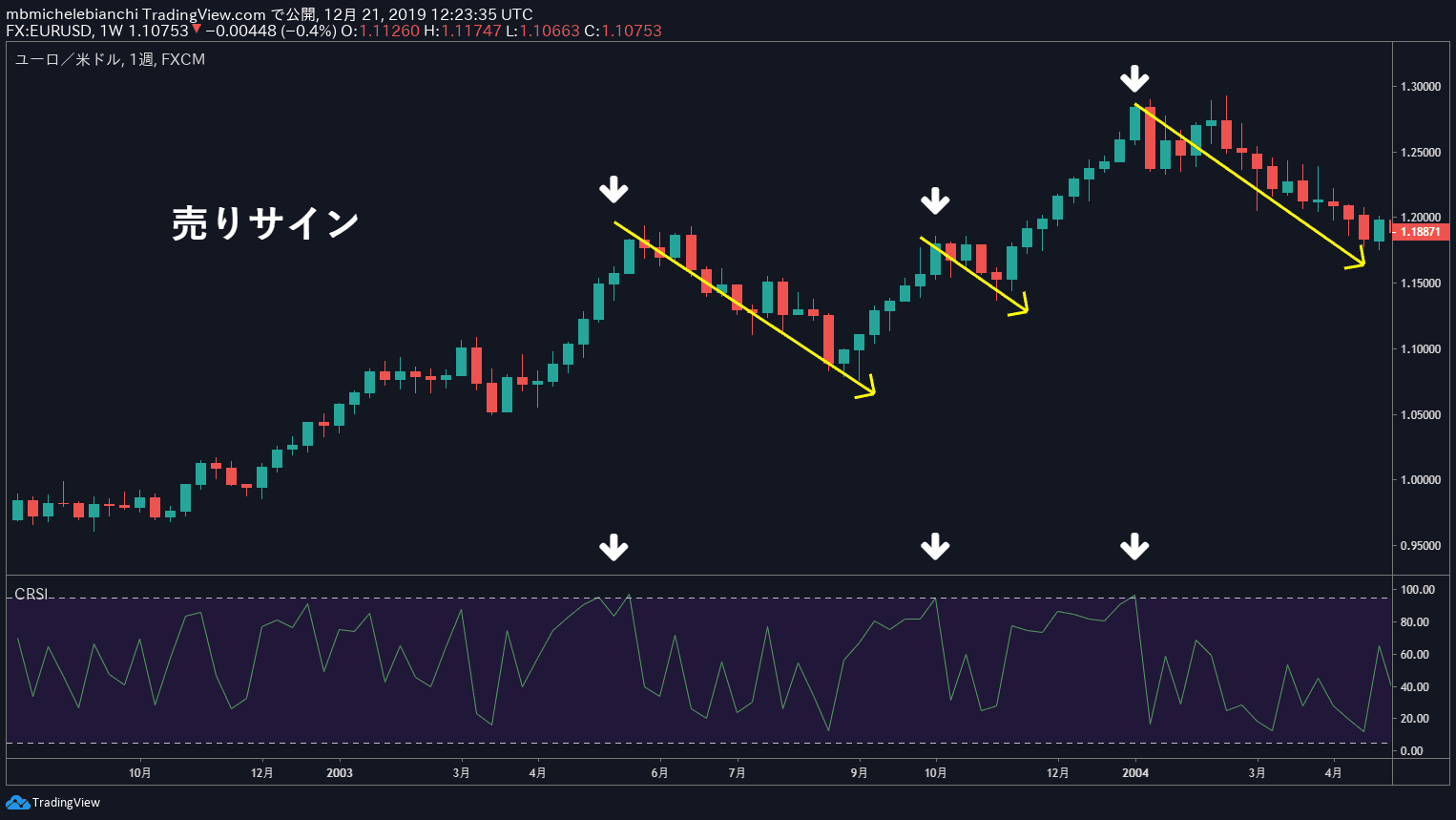

上記チャートでは、コナーズRSIが生成した一連の売りシグナルを説明しました。 3回のそれぞれの場合に、資産価値の上昇価格回復によってCRSIの測定値は95レベル以上に上がっています。 これはトレーダーが楽観的になり過ぎて、相場が下落傾向に逆行する可能性が高いことを示しています。

いずれの場合でも、資産は高値に達し、CRSIの予想通りに株価の下落が始まります。 一つ目と三つ目の例で下落のフォロースルーが著しくなっていることも確認できます。 逆に、二つ目の例では、フォロースルーは多少制限されています。

結果として、トレーダーは、CRSI指数戦略を使用する際にストップロスを移動する場合、トレーダーは積極的であるべきことは明らかです。計算の短期的な性質を考えると、これは驚くべきことではありません。原則として、トレーダーはかなり厳しいストップロスパラメーター(価格チャートにある過去のサポート/レジスタンスレベルに応じて30-60ピップ)でポジションをオープンする必要があります。トレーダーは、ポジションが少なくとも30ピップ回復してから、ストップロスを「損益分岐点」に移動できます。

フォロースルーが延長された場合(取引例1と3のようなベア傾向のCRSI)、そのポジションで大きな利益が望めます。 逆に、価格のフォロースルーが限定された取引例(例2の場合)では、そのポジションで損益なしで完了する可能性が高くなります。 すなわち、CRSIは非常に正確に損失の可能性の低い売りシグナルを出すということを示しています。

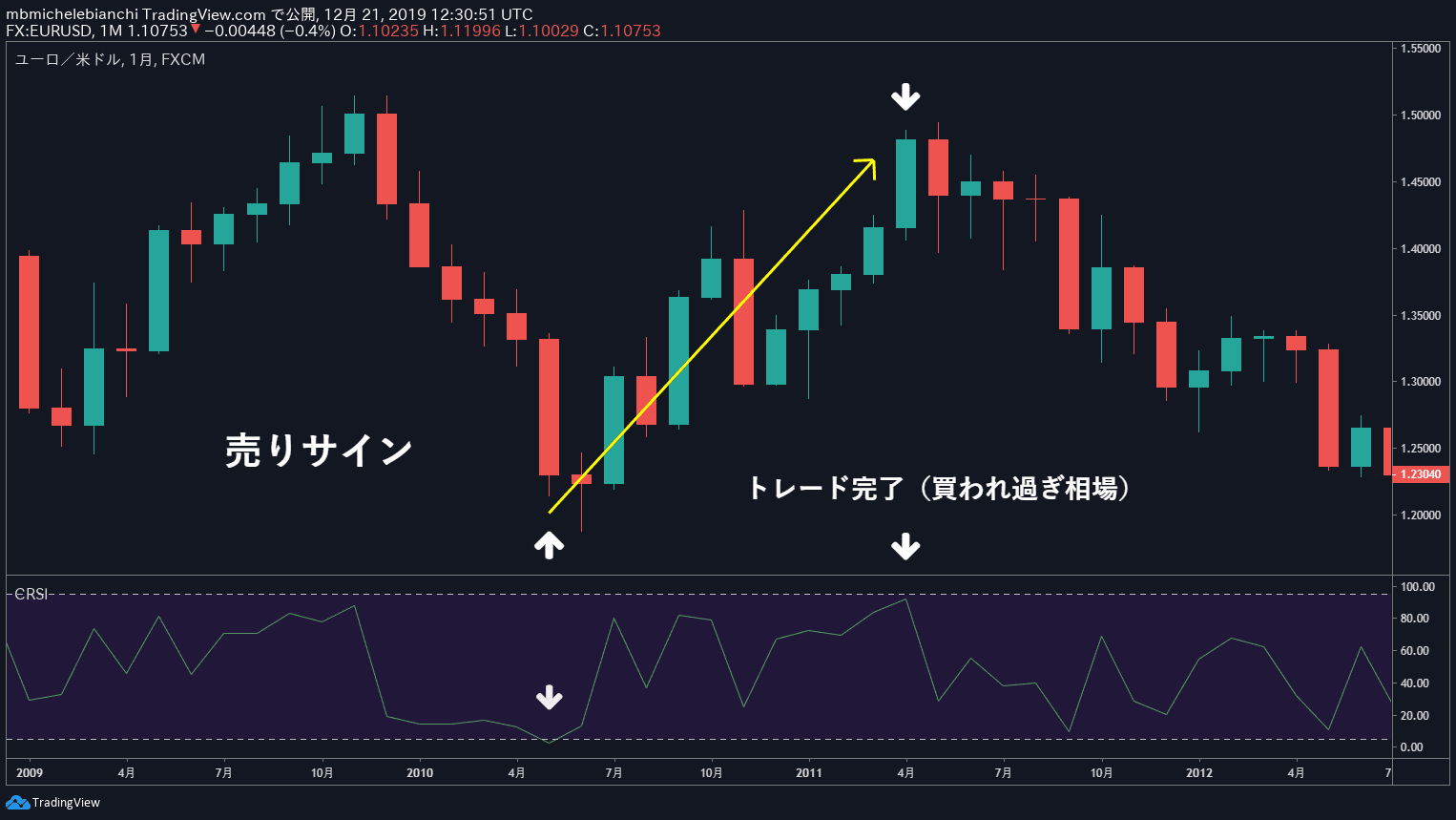

一方で、指標が下限レベルを下回ると、CRSIが買いのシグナルを出していることが分かります。CRSIの測定値が5を下回ったため、投資家は資産の見通しについて悲観的になり過ぎていて、市場は価格の上昇反転に備えている可能性があります。

ここでは、株価が最終的にCRSIの予測通り(上向き)に推移していることが見て取れます。 トレーダーはすぐにストップロスを損益分岐点まで移動し、CRSIが次の取引シグナルを送信するまで取引を継続します。これは、評価がCRSIパラメーターの上限(95レベル以上)を突破したために発生し、トレーダーに買われ過ぎ状況を警告し、売りポジションをクローズする良い時期である(相場が反転の準備に入っているため)ことを示唆します。 この戦略を活用して、トレーダーはドローダウンをほとんど経験することなく、大幅な利益を獲得することができます。

まとめ

- コナーズRSI(CRSI)とは、3つの別々のインジケータの平均を活用したモメンタムオシレーターツールです。

- 相対力指数(RSI)、期間騰落率(短期間の市場価値)、騰落率(ROC)の三つの要素の平均を取った測定値による構成となっています。

- 測定値が95以上の市場活動を買われ過ぎ(売りサイン)、5以下の場合を売られ過ぎの状態(買いサイン)とみなします。

- トレール注文を活用したトレーディング戦略は、トレーダーのリスクを減らしてトレードごとのリワード(利益率)の可能性を最大化します。

- バックテストの結果は、J・ウェルズ・ワイルダーが考案した従来のRSI指標を活用した戦略に比べ、CRSIのブレンド指標の測定の方が優れていることを物語っています。

- 全体として、コナーズRSIは有利なリスク/リワード比率や高い成功率を備えた日中戦略を構築するために使用できる有益なツールであると言えます。

記事監修者プロフィール

渡辺 智

某メガバンクに11年勤めておりプライベートバンカーなどをしていました。現在は保険会社に勤務をしております。投資歴は、投資信託、外貨預金、FX、株式などです。

ライター歴は5年です。分かりやすさをモットーに執筆しております。

【保有資格】

・FP1級

・日商簿記1級

・銀行関連資格(証券外務員内管など)

・証券アナリスト

【経験業務】

・プライベートバンカー

・資産運用コンサルティング(投資信託、保険、債券、外貨預金など)

・融資関係(アパートローン、中小企業融資)

・カードローン、クレジットカード営業

・新サービス企画(投資信託電話約定サービス)