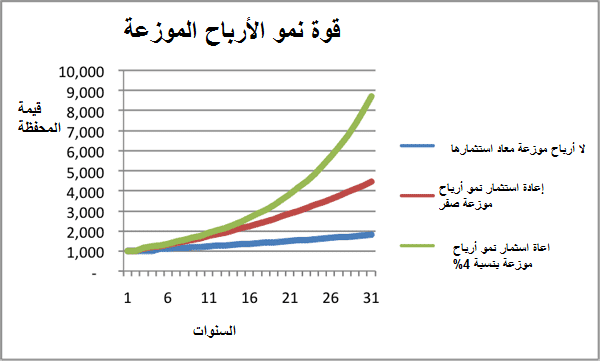

عندما يكون المستثمرون قادرين على التركيز على الشركات القوية والمستقرة القادرة على تحقيق أرباح منتظمة ، فإن سحر مضاعفة المكاسب يمكن أن يحول استثمارات صغيرة نسبيًا إلى بيضة عش كبيرة على المدى الطويل:

لسوء الحظ ، يفتقر العديد من المستثمرين المبتدئين إلى فهم أساسي لماهية توزيع الأرباح الفعلية وما هو عليه بالفعل. من حيث صلته باستثمار الأسهم أو صناديق الاستثمار المشترك ، فإن توزيع الأرباح هو في الأساس دفع تعويضات للمساهمين الذين ينشأون كجزء من أرباح الشركات. عادة ما يتم دفع أرباح الأسهم على أساس ربع سنوي. ومع ذلك ، هناك العديد من أنواع التوزيعات النقدية المختلفة التي يتم إجراؤها وبعض هذه المدفوعات تتم شهريًا أو سنويًا.

أساسيات شراء الأسهم

في أسواق الأسهم ، يجب أن يفي المساهمون بمتطلبات محددة حتى يكونوا مؤهلين لتلقي أرباح الأسهم. يجب أن يتأهل المستثمر كمساهم في السجل في “تاريخ توزيع الأرباح السابق” للسهم ، وهي فترة زمنية يتم الإعلان عنها بشكل علني من قبل الشركة ويتم تحديد موعدها قبل وصولها بوقت طويل. عندما يشير المشاركون في السوق إلى سهم يتداول “الأرباح السابقة” ، فهذا يعني أن السهم يتداول حاليًا دون أهلية توزيع الأرباح. نتيجةً لذلك ، يجب على أي مستثمر يخطط لشراء الأسهم الانتظار حتى فترة الدفع التالية من أجل الحصول على أرباح الأسهم الخاصة به.

فهم عائد السنة

الآن وقد شرحنا باستفاضة متى يحب شراء الأسهم ، يمكننا الآن التركيز على الفوائد (الأرباح) التي تأتي من الملكية. لفهم قيمة دفعات توزيع الأرباح ، يجب أن نفهم أولاً مدى القدرة على انتاج توزيعات الأرباح. ينشئ حساب مدى القدرة على انتاج توزيعات الأرباح نسبة تقارن توزيعات الأرباح السنوية للسهم بالنسبة إلى أسعار الأسهم (ممثلة كنسبة مئوية):

انتاجية توزيعات الأرباح = العائد السنوي / سعر السهم

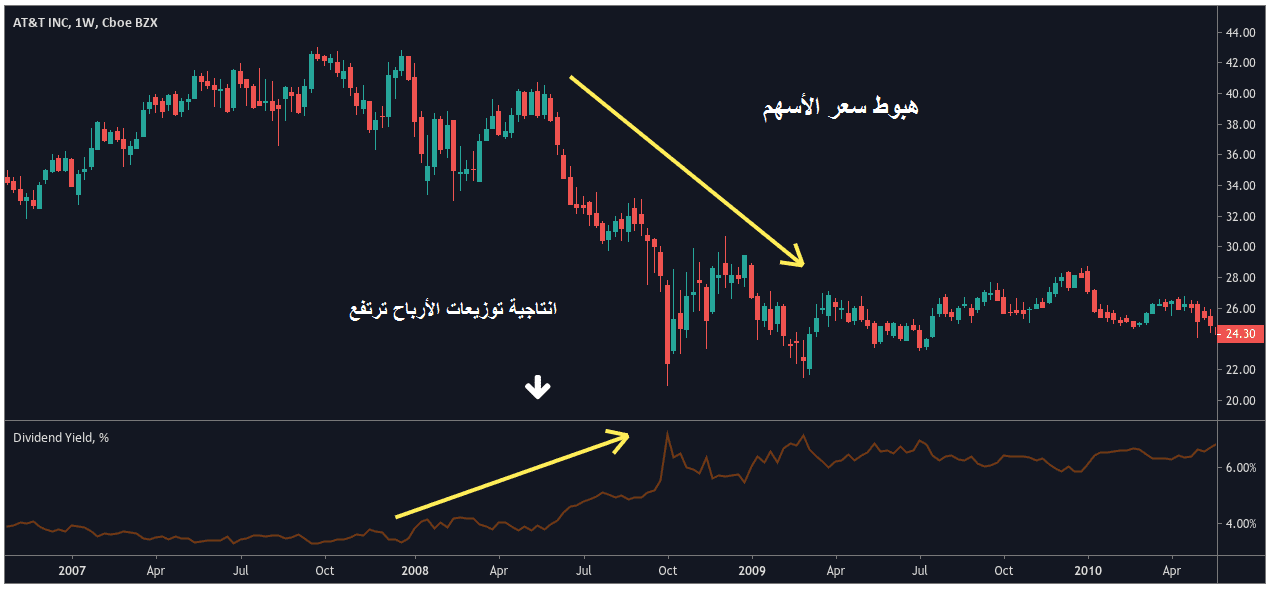

بالنظر إلى العلاقات العكسية المعبر عنها في هذه المعادلة ، يجب أن يكون مفهوما أن عائد الأرباح يتناقص مع ارتفاع أسعار الأسهم. قد يبدو هذا غير متوقع في البداية. لكن هذا يعني بشكل أساسي أن سهم توزيع الأرباح في اتجاه هبوطي قوي ، سوف يصبح أكثر جاذبية لمستثمري توزيع الأرباح لأن مزايا الانتاجية سوف تنمو. يفترض العديد من المستثمرين المبتدئين بشكل خاطئ أن ارتفاع أسعار الأسهم يؤدي إلى ارتفاع مدى القدرة على انتاج توزيعات الأرباح. ولكن هذا ليس هو الحال. بالنظر في الرسم البياني أدناه ، والتي تبين حركة السعر اليومية في الأسهم الموزعة:

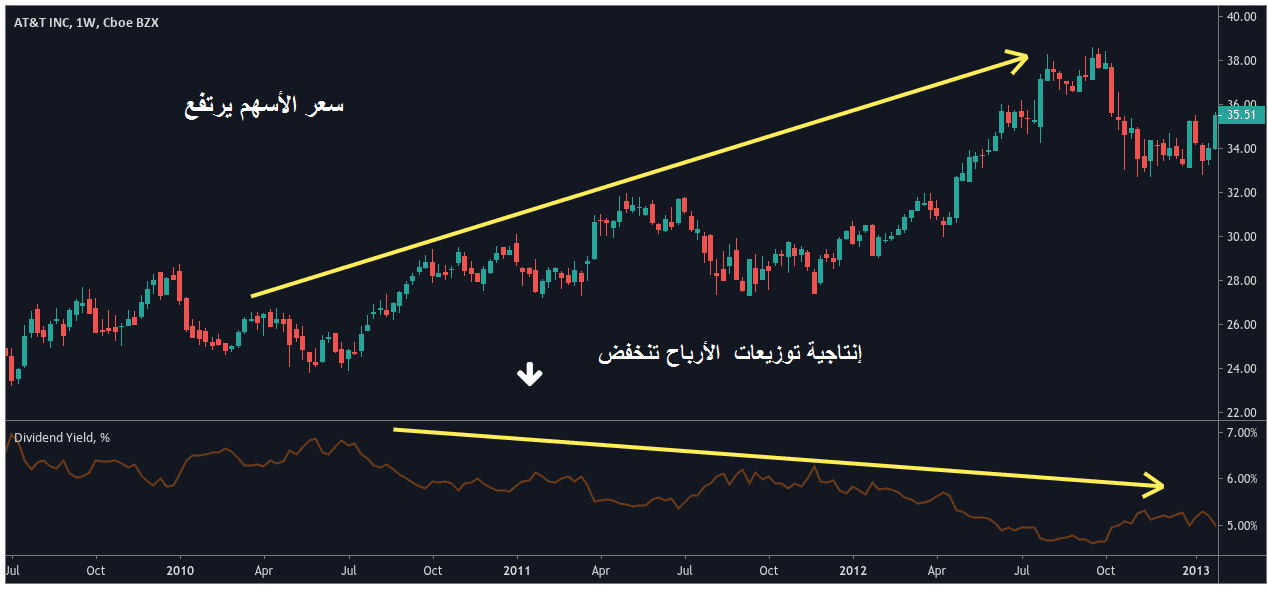

والآن بالنظر في سيناريو الاتجاه المعاكس لنفس السهم بالضبط ( بعد عامين):

أمثلة عن الدخل من عائد توزيع الأرباح

عادة ، يتم دفع أرباح الأسهم على أساس كل سهم. على سبيل المثال ، إذا كان المستثمر يمتلك 100 سهم من الأسهم ، فسيتم توزيع الأرباح على أساس 100 سهم. في هذا المثال ، افترض أن السهم قد تم شراؤه بسعر 10 للسهم (يعني استثمارًا إجماليًا قدره 1000) ودفع أرباح نقدية بنسبة 1 للسهم (كل عام). طالما أن المستثمر يحتفظ بمكانة طويلة في الأسهم خلال هذه الفترة ، فإن عائد الأرباح الناتج البالغ 10٪ سيولد دخل إضافي قدره 100 للمركز.

ومع ذلك ، إذا تم شراء ذلك السهم نفسه بسعر 20 للسهم ، فستنخفض عائدات الأرباح بمقدار النصف (بنسبة 5٪). إذا ما تم شراء نفس العدد من الأسهم (100) ، فلن يكون هناك أي تغيير في إجمالي الدخل المستلم للسنة (100). ولكن إذا كان ارتفاع سعر السهم قد أجبر المستثمر على شراء نصف عدد الأسهم ، فإن عائد توزيعات الأرباح المنخفضة سيكون له تأثير مادي أكبر (مع انخفاض الدخل السنوي إلى 50).

هل الاستثمار في توزيعات أرباح الأسهم خيار مثالي؟

الآن وقد تكلمنا عن أساسيات كيفية توزيع الأرباح ، دعنا ننتقل إلى بعض ميزات الأداء التي تدخل في قرارات الاستثمار الفعلية وبناء محفظة توزيع الأرباح. عند تقرير ما إذا كانت أسهم الأرباح تمثل استثمارًا جيدًا أم لا، ينبغي أن يكون لدى المستثمرين المبتدئين شعور بالكيفية التي تميل بها هذه الأدوات إلى توليد الثروة بمرور الوقت. ضع في اعتبارك أن العائدات طويلة الأجل الناتجة عن أفضل الأسهم الموزعة في السوق قد تفوقت على معايير سوق الأسهم الرئيسية بأكثر من 200٪.

ومع ذلك ، لا يتم إنشاء جميع توزيعات الأرباح على قدم المساواة (وبعض الاستثمارات هي بالتأكيد أفضل من غيرها. كما ذكرنا سابقًا ، فإن مدفوعات توزيعات الأرباح مستمدة من الأرباح التي يتم تحقيقها في الميزانية العمومية للشركة. ونتيجة لذلك ، فمثلا إن مدفوعات توزيعات الأرباح المرتفعة تدل عمومًا على قوة مالية قوية. يميل أصحاب توزيعات الأرباح وخبراء توزيعات الأرباح إلى الأداء الأفضل على المدى الطويل ، يليهم المتوسط المجمع لجميع الأسهم التي تدفع توزيعات الأرباح ، ودافعي توزيعات الأرباح دون أي تغيير في توزيعات الأرباح ، وغير الدافعين لتوزيعات الأرباح ، والشركة التي خفضت (أو أنهت تماما) مدفوعات أرباحها.

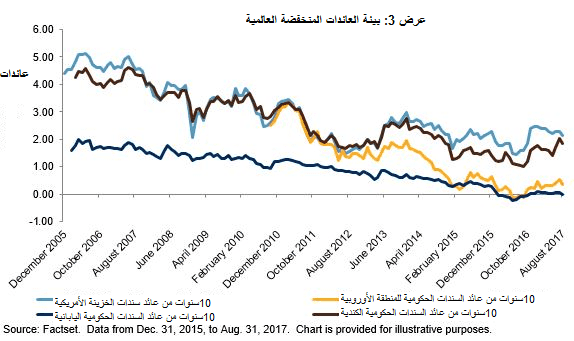

بالنسبة للمستثمرين ، يمكن أن يؤدي إنشاء محفظة أسهم مليئة بدافعي توزيعات الأرباح إلى التعامل مع بعض أفضل الشركات في السوق. حتى إذا لم نأخذ بعين الاعتبار العوائد المحتملة الناتجة عن التغيرات في سعر السهم الأساسي ، يمكننا أن نرى أن توزيعات الأرباح تتضخم بزيادة عوائد استثمارات السندات في معظم البلدان المتقدمة:

مخاطر الاستثمار في توزيعات الأرباح

في الأزمة المالية العالمية 2008-2009 ، اضطرت معظم البنوك الكبرى إلى إلغاء (أو على الأقل التخفيض بشكل كبير) أرباح أسهمها. بشكل عام ، كانت هذه الشركات المالية التي تتمتع بسمعة راسخة باعتبارها من الشركات التي تقدم الأرباح الفصلية المستقرة (لمئات السنين ، في بعض الحالات). ومع ذلك ، كانت قوى الاقتصاد الكلي ببساطة شديدة للغاية أثناء الانهيار وأصيب المستثمرون في الأرباح.

الدرس هنا هو أن مدفوعات توزيعات الأرباح غير مضمونة بشكل كامل. إن التغييرات في الاقتصاد العالمي أو المخاطر المتعلقة بالشركات الفردية قد تلحق الضرر في بعض الأحيان بالتوقعات وتحد من الربحية في استراتيجيات استثمار الأرباح. من المهم أيضًا توخي الحذر من الشركات التي تقدم عائدات أرباح عالية بشكل مفرط. تذكر أن عائد توزيعات الأرباح يرتفع عندما ينخفض سعر سهم السهم. وبالتالي ، قد يكون دفع توزيعات الأرباح العالية بشكل غير عادي علامة تحذير على أن الشركة تظهر أداء ربحياً ضعيفًا (وربما تكون عرضة لخطر وقف أرباحها).

نسبة توزيع الأرباح

أفضل مؤشر على ما إذا كانت أرباح الأسهم قابلة للاستمرار هي نسبة توزيع أرباح الأسهم ، والتي تقيس مدفوعات أرباح الأسهم المستحقة للمساهمين فيما يتعلق بصافي أرباح الشركة (معبراً عنها كنسبة مئوية):

نسبة توزيع أرباح الأسهم = أرباح الأسهم المدفوعة / صافي الدخل

ستستخدم الشركات عمومًا الأرباح المحتجزة (التي لا يتم توزيعها على المساهمين) لسداد الديون أو إضافتها إلى الاحتياطيات النقدية أو الاستثمار في العمليات الأساسية للشركة. وبالتالي ، فإن نسبة توزيع الأرباح تمنح المستثمرين إحساسًا بالمبلغ المالي الذي يمكن للشركة أن تعود عليه بشكل مريح إلى المساهمين دون تثبيط نموها. غالبًا ما يقوم المستثمرون المبتدئون بشراء الأسهم بناءً على توزيع أرباح مرتفع فقط. ومع ذلك ، قد تكون هذه المراكز معرضة للخطر ، حيث يتجاوز عائد توزيعات أرباح الشركة حد السلامة المقبول عمومًا وهو 60٪.

في معظم الحالات ، يلزم القيام بإجراءات أكثر لتلبية متطلبات الأسهم التي تحقق عائدًا أعلى من 8٪ (نظرًا لأن هناك احتمالية أكبر بأن يكون توزيع الأرباح معرضًا لخطر التوقف). إن النظر بشكل أعمق في الأسباب الكامنة وراء عائد توزيعات الأرباح المرتفعة يمكن أن يساعد المستثمرين في حل شفرة أي من الشركات في مركز محفوف بالمخاطر بالفعل والشركات التي يتم تجاهلها ببساطة من قبل بقية السوق. بالنسبة للأسهم في مؤشرات الأسهم الرئيسية ، يميل متوسط عائد الأرباح (بين الشركات التي تدفع بالفعل أرباح الأسهم) إلى التقلب بين 2-5 ٪. بالطبع هذا نطاق واسع نسبيًا وسيعتمد المتوسط النهائي الذي يتم رؤيته في أي وقت معين إلى حد كبير على ظروف الاقتصاد الكلي والأداء الخاص بالشركة.

مثال العائدات من إعادة استثمار الأرباح الموزعة

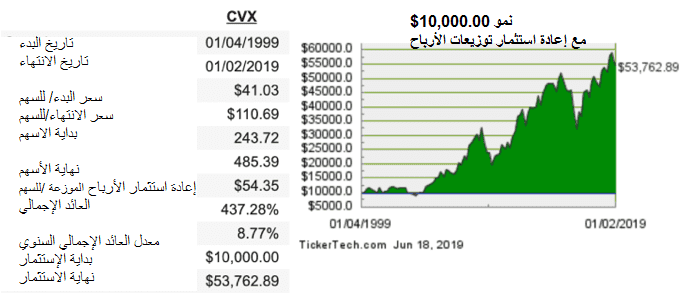

أخيرًا ، سوف نلقي نظرة على بعض الأمثلة الخاصة بالأسهم في اثنين من دافعي توزيعات الأرباح التقليديين لنرى كيف يمكن لاستراتيجية إعادة استثمار الأرباح الموزعة أن تعزز إجمالي العائدات بمرور الوقت. في الرسم البياني التالي ، يمكننا أن نرى نتائج فترة استثمار مدتها 20 عامًا:

بدءاً من شراء 243.72 سهم (عند 41.03 للسهم الواحد) ، ارتفع إجمالي حجم المركز إلى 485.39 سهم حيث تم استخدام دفعات الأرباح لشراء الأسهم خلال فترة حجز الأرباح. رفعت هذه الإستراتيجية إجمالي العائدات إلى 437.28٪ بشكل لا يصدق مع عدم وجود أي سحب تقريبًا على مدار فترة العشرين عامًا.

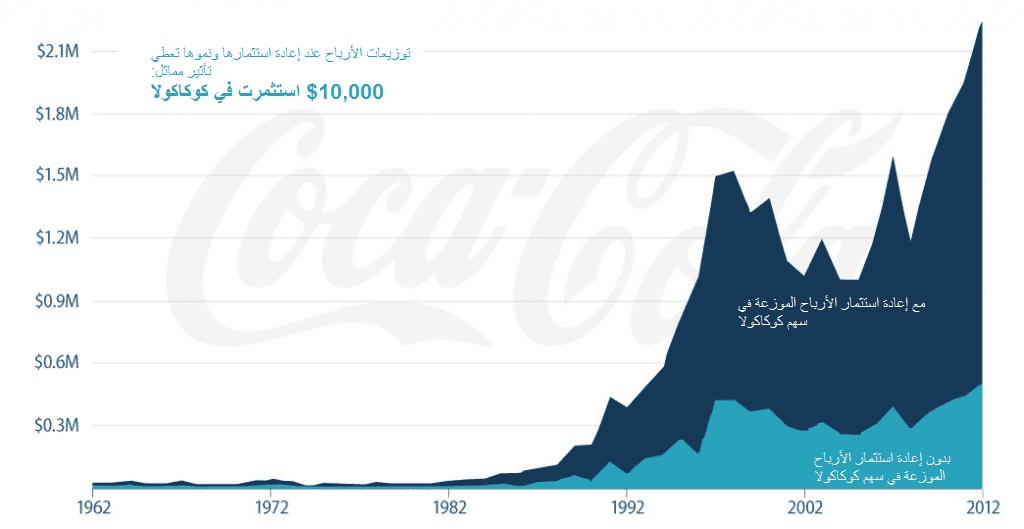

يمكن رؤية عوائد أكثر إثارة للإعجاب في المثال التالي. في الرسم البياني أدناه ، يمكننا رؤية نتائج استثمار طويل الأجل لمدة 50 عامًا بقيمة 10,000 في كوكاكولا:

بدون إعادة توزيع الأرباح ، كان من الممكن أن يصل إجمالي العوائد على مركز طويل إلى ما يقرب من 500000 خلال فترة حجز الأرباح. ومع ذلك ، إذا كانت هذه الاستراتيجية الاستثمارية نفسها قد أعادت استثمار أرباحها ، فسوف يرتفع إجمالي العوائد إلى أكثر من أربعة أضعاف الحجم (بما يزيد قليلاً عن 2 مليون دولار خلال فترة الاستثمار).

ملخص

- تعمل مدفوعات توزيعات الأرباح على توزيع تقديري لأرباح الشركات وتوفر مكافأة / حافز إضافي لولاء المساهمين.

- في معظم الحالات ، يتم توزيع الأرباح على شكل دفعات نقدية على أساس شهري أو ربع سنوي أو سنوي

إن إنشاء مراكز طويلة الأجل مع وجود محفظة تم جمعها من أجود أسهم أرباح يمكن أن يولد عائدات جذابة ومستقرة للغاية مع مرور الوقت. - ومع ذلك فإن اعتماد نهج معتدل للاستثمار في الأرباح الموزعة أمر مطلوب من أجل بناء أساس قوي وتجنب الخسائر المحتملة.

- عندما تكون شركة (أو صندوق تعاوني) قادرًا على توزيع الأرباح على المساهمين بشكل مريح ، فغالبًا ما يكون ذلك مؤشراً جيدًا على الصحة المالية.

- ومع ذلك ، يجب على المستثمرين الانتباه إلى الحالات التي يتم فيها تقديم عوائد عالية بشكل غير عادي لأن نسبة دفع الأرباح (على سبيل المثال أعلى من 60 ٪) قد تكشف عن عدم وجود استدامة.